A Revisão Fiscal e sua importância

A Revisão Fiscal é um processo retrospectivo de análise crítica e pontual dos principais procedimentos adotados pela empresa em seus processos fiscais e tributários, visando garantir que as melhores práticas sejam adotadas para o cálculo, recolhimento e declaração dos tributos ao Fisco.

A definição acima, embora bastante generalizada, resume a prática da revisão que pode ser aplicada a quaisquer processos. Portanto, rever um processo fiscal significa voltar a ver e examinar minuciosamente as partes, com a intenção de melhora.

Contudo, imagine fazer essa revisão fiscal no universo do contador e dos profissionais envolvidos com área fiscal e tributária das empresas. Esses profissionais são confrontados todos os dias com as várias alterações e transformações da legislação, além das dificuldades de compreensão das leis que não são tão fáceis de serem lidas.

Acrescente também a esse contexto, os prazos apertados para fechamento dos trabalhos e a responsabilidade em lidar com todas obrigações acessórias a serem preparadas e apresentadas ao Fisco. Por último, adicione o fator humano; o nível de informatização de cada empresa; a interação com stakeholders; a atuação com parceiro de negócios; e a pressão para manter a máquina administrativa funcionando a pleno vapor.

Pensando, portanto, nestas situações, que são apenas algumas do contexto tributário, responda a si mesmo leitor: “- Está tudo realmente nos conformes a sua empresa? Foram analisados e reanalisado os detalhes? Algo pode estar errado?”. Muitos ficarão em dúvida em responder essas perguntas, contudo, podemos afirmar que na maioria dos casos a rotina do escritório e a leitura das leis envolve e absorve completamente os profissionais.

O avalanche de temas, pautas e problemas não permite aos profissionais tributários rever criteriosamente o que foi realizado na empresa ou atuar em todas as frentes de melhorias, até mesmo nas situações que já são conhecidas em seu cotidiano. A falta de tempo, a necessidade de mais pessoas trabalhando, a inconsistência de orçamento x caixa ou a falta de investimento em tecnologia acabam influenciando nos processos finais.

Deste modo, existe risco e possibilidade de nem todos os processos, apurações ou informações estarem em conformidade plena com a legislação e práticas fiscais e tributárias.

Se você acredita que possui dificuldades com a revisão fiscal na sua empresa ou você nunca fez a revisão fiscal, não se preocupe. Neste artigo ajudaremos você organizar e observar seus processos fiscais, mostrando algumas possibilidades de revisão. Confira!

1. O que deve constar na Revisão Fiscal?

Recentemente publicamos, aqui no blog, o artigo Compliance aplicado ao fisco brasileiro, tratando da importância e abrangência desse termo para empresas brasileiras, e também abordamos sobre a era digital e os controles fiscais eletrônicos implementados no Brasil pelos governos Federal, Estadual e Municipal, destacando o “Ambiente SPED”, que é considerado uma revolução digital na relação entre o Fisco, as Empresas ou os Contribuintes.

Recapitulando o que foi dito anteriormente no artigo supracitado, atualmente contamos com as seguintes áreas fiscais:

- A Nota Fiscal e conhecimento de transporte de cargas eletrônicas;

- A Escrituração Contábil Digital (ECD);

- A Escrituração Contábil Fiscal (ECF): atual declaração do temido Imposto de Renda das Empresas;

- A Escrituração Fiscal Digital (Fiscal e Contribuições): estas envolvem a escrituração dos livros fiscais de registros das entradas e saídas das empresas, apuração do ICMS, IPI e das Contribuições ao PIS e à COFINS

- A Escrituração Fiscal (Reinf);

- A declaração eletrônica de movimentações financeiras e-Financeira;

- As contribuições sociais da folha de pagamentos das empresas e-Social;

Outras declarações que são exigidas pelos Estados e Municípios, em “complemento” a sua necessidade de controle e informação.

Além disso, mencionamos as inúmeras normas legais editadas diariamente, que exigem e impõem as mais variadas regras de cálculos e apuração de tributos. Também discutimos como esse ambiente impacta o cotidiano das empresas e dos profissionais de contabilidade, tributário e juristas, bem como das empresas voltadas a criar e dar suporte na área da informática para esses profissionais, atendendo assim a enorme e crescente demanda e sede de controles do Fisco.

No entanto, por que trazer essa memória para nosso texto? Porque propriamente estamos falando da Revisão Tributária.

1.1 Exemplo prático de Revisão Fiscal:

Muitas empresas utilizam sistemas de gestão empresarial ERP (Enterprise Resources Planning), que é uma forma de planejamento e recurso que interliga todos os dados e processos de uma empresa em único sistema.

As empresas, deste modo, necessitam de subsistemas desenvolvidos por outras para atuarem como seu software de gestão fiscal. No entanto, a comunicação entre elas - e acrescente o toque humano e suas falhas naturais e corriqueiras - gera diversos problemas, erros e impactos ao dia a dia das empresas e o fechamento mensal, aumentando o cenário de risco e exposição de erros. Esse descuido, em muitos casos, gera autos de infração, prejuízos financeiros, ou ainda, desprestígio à imagem da corporação.

Devido a esses problemas que surgem nesse tipo de sistema, a revisão fiscal periódica dos processos, cálculos e obrigações acessórias é necessária e obrigatória.

Para conseguir fazer uma revisão fiscal, você pode empregar ou solicitar profissionais com mais tempo de carreira e dedicados a esta atividade ou contratar empresas especializadas dedicadas à atividade principal de revisar processos.

Existem diversas abordagens que podem ser tratadas no processo de revisão fiscal, bem como diferentes tipos de testes, mas alguns pontos precisam de maior atenção na hora da análise como:

- Cruzamento de informações entre Obrigações Acessórias;

- Revisão do preenchimento do EFD Fiscal;

- Revisão do preenchimento do EFD Contribuições;

- Revisão do preenchimento do ECD Contábil;

- Revisão do preenchimento da ECF Fiscal;

- Revisão da base de cálculo do Imposto de Renda e da Contribuição Social sobre o Lucro Líquido;

- Revisão dos cálculos para o ajuste relativo aos preços de transferência (Transfer Price);

- Revisão da base de cálculo das contribuições ao PIS e à COFINS;

- Revisão da carga tributária para o ICMS e para o IPI;

- Revisão das contribuições sociais retidas na fonte – CSRF;

Aqui listamos apenas aquelas que julgamos essenciais para as empresas. No entanto, existem outros testes que podem ser aplicados e que analisam o Imposto de Renda retido na fonte, Imposto sobre Serviços Prestados, declarações acessórias, classificação fiscal de mercadorias, processos de importação, entre outros.

É importante mencionar que este trabalho garante às empresas o pilar de sustentação do compliance fiscal (mencionado no tópico anterior), e ainda auxilia as empresas que buscam melhorar e aprimorar suas ações de planejamento fiscal.

2. Diagnóstico digital do SPED

O Trabalho de Diagnóstico Digital do SPED visa analisar, preventivamente, de forma criteriosa, minuciosa e corretiva, as informações geradas pelos sistemas internos (ERP´s), enviadas por meio do validador do SPED (Sistema Público de Escrituração Digital) aos órgãos competentes.

Nesse sentido, os procedimentos de consolidação e integralização da Escrituração Contábil Digital, Escrituração Fiscal Digital e Nota Fiscal Eletrônica devem ser analisados, tendo como objetivo avaliar, criticar e identificar, de forma confiável e transparente, as rotinas operacionais da empresa, a fim de certificarmos de forma eficaz cada processo.

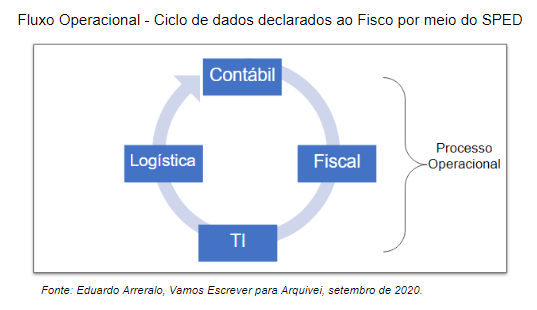

Esta atividade aborda um fluxo operacional transparente no ciclo de dados declarados ao Fisco por meio do Sistema SPED.

Dessa maneira, o trabalho de Diagnóstico Digital do SPED tem por objetivo assessorar a empresa, por meio da identificação de eventuais situações que estejam em desacordo com a legislação brasileira, contendo ainda recomendações e orientações para fins de regularização das supostas irregularidades identificadas nas informações e gerações dos arquivos.

Portanto, o referido trabalho envolverá análise das seguintes fases

Fase 1 – Diagnóstico:

- Entendimento das rotinas operacionais e o impacto com o SPED

- Análise das modificações necessárias

- Operacional

- Tributário

- Tecnológico

Fase 2 – Implementação

- Redesenho de processos

- Acompanhamento das implementações

- Planejamento de treinamento

Fase 3 - Revisão

- Implementação das modificações

- Validação dos layouts dos arquivos

- Revisão do conteúdo técnico

Percebam o quão complexo e abrangente é o diagnóstico fiscal, e também da sua importância para ajudar às empresas na tarefa árdua de manter a conformidade fiscal perante o Fisco brasileiro.

Por fim, o objetivo do nosso artigo não é aprofundar os detalhes de como realizar a revisão fiscal, porém alertar da sua importância para as empresas.

Uma empresa é uma máquina em constante funcionamento que demanda acompanhamento, manutenção e combustível, ou seja, deve ser mantida em plenas condições de funcionamento. A Revisão Fiscal é um tipo de revisão periódica necessária a qualquer equipamento para bom funcionamento e desempenho.

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para o autor: eduardoarrelaro@vamosescrever.com.br .

Autor Vamos Escrever, é executivo da Área Tributária e Contábil, graduado em Ciências contábeis com especialização em Gestão Empresarial de Tributos, com MBA em Gestão Financeira, Controladoria e Auditoria, e contador ativo no Conselho Regional de Contabilidade. 📩 eduardoarrelaro@vamosescrever.com.br

.webp)