eSocial 2025 Mudanças, prazos e outras informações

Desde sua implantação em 2018, o eSocial tornou-se uma ferramenta central para a modernização e integração das obrigações fiscais, previdenciárias e trabalhistas no Brasil. Sua criação teve como objetivo unificar a transmissão de dados trabalhistas em um único ambiente.

O sistema enfrentou resistências iniciais, contudo, evoluiu para atender às demandas de simplificação e eficiência. Com as inovações previstas para 2025, profissionais de contabilidade e recursos humanos devem se preparar para adequar processos internos e garantir conformidade no eSocial. Por isso, este artigo detalha as principais mudanças, prazos e orientações relacionadas ao eSocial 2025. Boa leitura.

O que é o eSocial?

O eSocial é uma plataforma digital que centraliza e padroniza o envio de informações fiscais, previdenciárias e trabalhistas ao Governo Federal. Implantado de forma escalonada, sua adoção inicial abrangeu grandes empresas, seguida de micro e pequenas empresas, e, posteriormente, órgãos públicos.

Entre as principais mudanças proporcionadas pelo sistema estão a substituição de obrigações acessórias, como GFIP e RAIS, a padronização de informações e a redução de redundâncias, aumentando assim a eficiência operacional das empresas.

Antes e Depois do eSocial

Antes da implantação, as empresas precisavam enviar informações separadamente a diferentes órgãos. Por exemplo, ao contratar um novo colaborador, exigia-se:

- Registro no CAGED (Cadastro Geral de Empregados e Desempregados);

- Envio ao sistema do FGTS;

- Comunicação do vínculo à Previdência Social.

Essa fragmentação gerava inconsistências, atrasos e penalidades, além de elevar custos administrativos.

O sistema consolidou essas etapas em um único ambiente digital. Por exemplo, a admissão de um colaborador pode ter registro diretamente no eSocial, com distribuição dos dados automaticamente aos órgãos competentes, eliminando assim redundâncias e melhorando a segurança jurídica. Essa integração reduziu significativamente as falhas operacionais.

Para que serve o eSocial?

O eSocial foi projetado para reduzir a burocracia e otimizar a transmissão de informações trabalhistas. Dessa forma, ele garante maior padronização dos dados e facilita a fiscalização, contribuindo para a transparência e conformidade legal.

Principais funcionalidades

- Registro de admissões, desligamentos e afastamentos;

- Comunicação de acidentes de trabalho;

- Apuração e declaração de folhas de pagamento e recolhimento de FGTS e INSS;

- Substituição de obrigações acessórias, como por exemplo DIRF e RAIS.

Obrigações do eSocial 2025

Com previsão de atualizações, as empresas deverão observar, portanto, os seguintes pontos:

- Realização tempestiva de eventos periódicos e não periódicos;

- Manutenção e atualização cadastral dos colaboradores;

- Integração dos dados com a DCTFWeb para apuração de tributos.

Essa integração também visa proporcionar maior previsibilidade e segurança jurídica.

As mudanças no eSocial 2025

O eSocial 2025 passará por algumas mudanças, veja a seguir:

Leiaute eSocial 2025

A nova versão 3.0 do leiaute introduz:

- Redução de campos obrigatórios;

- Padronização de tabelas para rubricas e cargos;

- Melhor flexibilidade no tratamento de inconsistências.

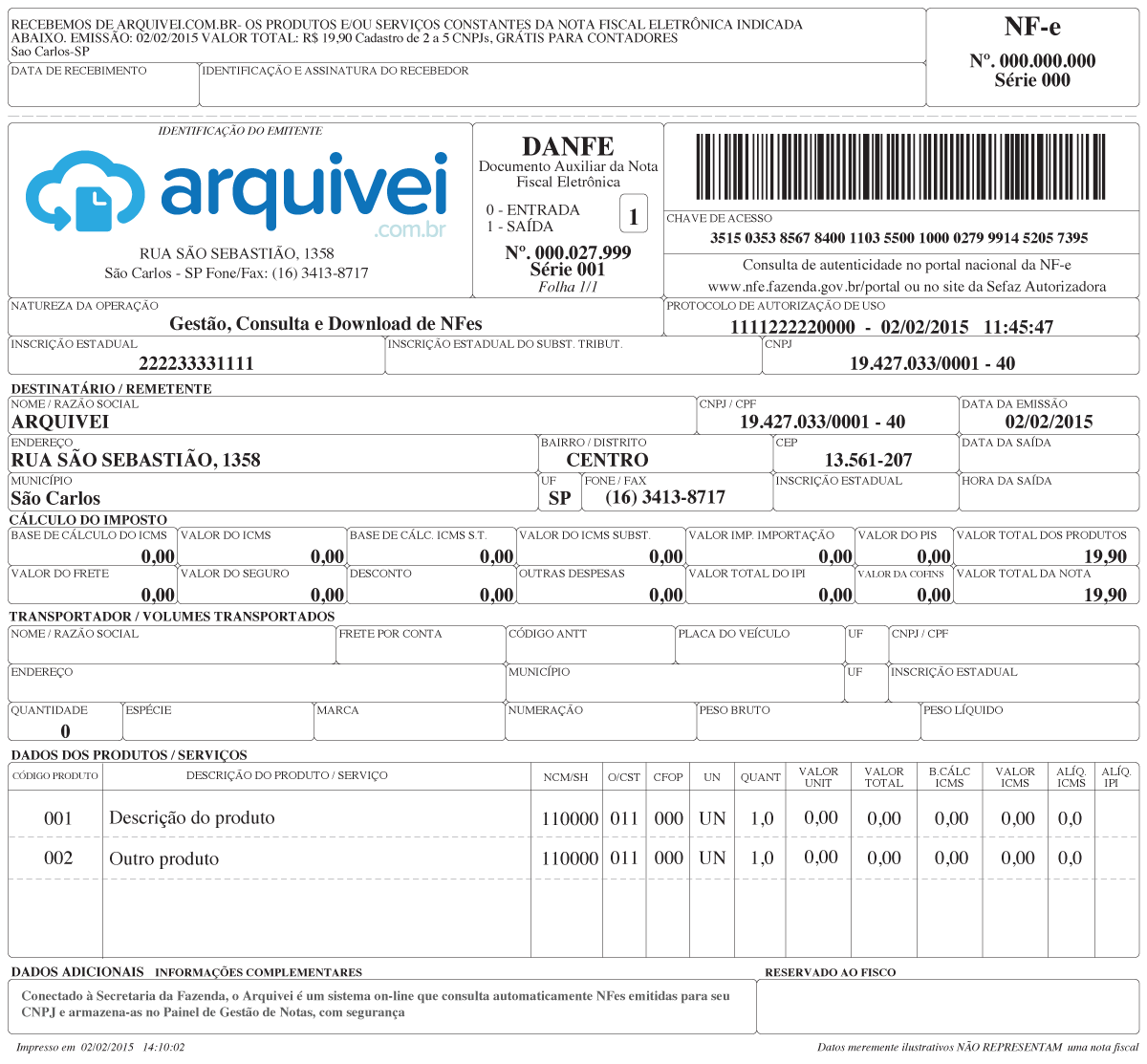

Mudanças em relação à DIRF

Haverá a descontinuidade da DIRF em 2025. Dessa maneira, as informações fiscais antes declaradas serão transmitidas exclusivamente pelo eSocial, eliminando duplicidades.

Mudanças em relação ao PIS

O sistema passa a integrar os dados do PIS, otimizando assim processos para empresas e facilitando o acesso dos trabalhadores aos seus direitos.

Outras Mudanças

A introdução da versão S-1.3. Uma das principais alterações é a substituição da Declaração do Imposto sobre a Renda Retido na Fonte (DIRF) pelos eventos do eSocial, que ocorrerá a partir do período de apuração de janeiro de 2025.

Além disso, a nova versão do eSocial trará um leiaute mais detalhado para o registro de informações com relação à folha de pagamento, incluindo:

- Plano de saúde;

- Reembolso do plano de saúde;

- Pensão alimentícia;

- Deduções do Imposto de Renda Retido na Fonte (IRRF);

- Informações de dependentes;

- Contribuições à previdência complementar.

Essas mudanças visam aprimorar a precisão e a transparência das informações trabalhistas e tributárias.

Quanto à reforma tributária em andamento, ela pode impactar o eSocial, especialmente no que se refere à reoneração gradual da folha de pagamento para determinados setores e municípios. A Lei nº 14.973/2024 estabelece essa reoneração, e o eSocial precisará de ajustes para refletir tais alterações tributárias.

Prazos eSocial 2025

A conformidade com o novo leiaute do eSocial deverá ocorrer até janeiro de 2025. Portanto, empresas que não atenderem aos prazos estarão sujeitas a multas e impedimentos legais. Dessa forma, a preparação antecipada é essencial para evitar riscos financeiros e operacionais.

Eventos do eSocial em 2025

A organização dos eventos continuará a ser em três categorias:

- Eventos iniciais: Cadastro do empregador e tabelas;

- Eventos não periódicos: Admissões, desligamentos e afastamentos;

- Eventos periódicos: Declarações de folha de pagamento.

As novas validações garantirão maior consistência no envio dos dados.

Principais dúvidas sobre o eSocial

O que acontece se a empresa não enviar os eventos no prazo?

Penalidades incluem multas e restrições legais para operação.

Os sistemas atuais serão compatíveis com o novo leiaute?

Sim, desde que devidamente atualizados.

Quais setores são mais impactados?

Recursos Humanos, Departamento Pessoal e Contabilidade precisam se preparar para atender às novas exigências.

Quais informações devem ser enviadas no eSocial?

O eSocial exige o envio de diversas informações, como por exemplo:

- Dados cadastrais dos empregadores e empregados;

- Admissões e demissões de funcionários;

- Alterações no contrato de trabalho (como mudança de cargo, salário, jornada, etc.);

- Folha de pagamento e descontos aplicáveis;

- Contribuições previdenciárias e fiscais;

- Informações sobre benefícios, como INSS e FGTS;

- Acidentes de trabalho e afastamentos (como por exemplo licenças médicas e maternidade).

Como corrigir erros no envio de informações?

Caso haja erro no envio de informações, o sistema permite a correção dos dados. Para eventos já enviados, é possível realizar a retificação, enviando novamente as informações corrigidas. No entanto, alguns eventos exigem que sejam enviados novos arquivos ou até mesmo uma exclusão de dados antes de realizar o novo envio.

Quais são os prazos para envio das informações no eSocial?

O eSocial possui prazos mensais e eventuais. Por exemplo:

- Eventos periódicos (como a folha de pagamento) devem ter envio até o dia 7 do mês seguinte à competência.

- Eventos não periódicos (como admissões, demissões e alterações contratuais) devem ser informados até o 1º dia útil após o fato gerador. O prazo de envio dos dados pode variar dependendo do tipo de evento e do porte da empresa.

O que fazer quando o eSocial apresenta inconsistências nos dados?

Quando o eSocial apresenta inconsistências, o usuário deve corrigir as informações que enviou, verificando assim o que está incoerente. É possível realizar a retificação diretamente no sistema, com o envio de um novo evento.

Como gerar e pagar as contribuições previdenciárias no eSocial?

O eSocial calcula automaticamente as contribuições previdenciárias com base nas informações de folha de pagamento e vinculação dos empregados. O próprio eSocial transmite as contribuições e, ao final do processo, gera o Documento de Arrecadação de Receitas Federais (DARF) para o pagamento. O pagamento deve ocorrer dentro do prazo para assim evitar multas e juros.

Como ajustar a base de cálculo para as contribuições e tributos?

O eSocial calcula automaticamente a base de cálculo para as contribuições e tributos, com base nas informações sobre a remuneração do trabalhador, descontos, contribuições e outros fatores. No entanto, ajustes podem ser necessários em casos de categorias específicas. Por exemplo: trabalhadores com isenções, contratos temporários, ou com deduções especiais.

O eSocial substitui outras obrigações fiscais e trabalhistas?

Sim, o eSocial substitui várias obrigações trabalhistas e fiscais. Por exemplo:

- A RAIS (Relação Anual de Informações Sociais) e o CAGED (Cadastro Geral de Empregados e Desempregados) foram substituídos pelo eSocial.

- O SEFIP, utilizado para o envio de informações de FGTS e INSS, também foi substituído.

- A DIRF (Declaração de Imposto de Renda Retido na Fonte) passará a ser substituída por eventos do eSocial a partir de 2025.

Quais são as penalidades por erros ou omissões no eSocial?

O não cumprimento das obrigações do eSocial pode resultar em penalidades, como:

- Multas por atraso no envio de informações ou por informações incorretas.

- Juros e correção monetária sobre os valores de contribuições não pagas ou informadas de forma errada.

- O valor das multas varia conforme a gravidade da infração e o porte da empresa, e as penalidades podem ser aplicadas tanto pela Receita Federal quanto pelo INSS.

Como gerenciar o eSocial em empresas de diferentes portes e atividades?

O eSocial se aplica a todas as empresas, porém, os prazos e obrigações podem variar conforme o porte da empresa e a atividade que ela exerce. Empresas de pequeno porte, optantes pelo Simples Nacional, podem ter prazos mais dilatados ou obrigações simplificadas. Além disso, setores como o rural ou as entidades sem fins lucrativos podem ter regras específicas. Para facilitar o gerenciamento, muitas empresas contratam sistemas de gestão integrada que auxiliam na organização e envio das informações ao eSocial.

E então, organizou sua equipe para as mudanças do eSocial 2025? Se você ainda está confuso, conheça uma solução facilitadora desse e outros processos: a Qive.

Fique por dentro de todas as informações sobre as obrigações fiscais

Temos uma gama de conteúdos sobre as principais obrigações fiscais! Confira o guia completo de cada uma delas:

CIDECSLLDAEDARFDASN-SIMEIDBFDCPDCTF MensalDCTFWebDECREDDEFISDIMOBDIRFDITRDMEDMEDDOIECDECD E ECFeFinanceiraeSocialGFIPIRPFIRPJPIS/COFINSPGDASRAIS

Autor convidado do Vamos Escrever, é bacharel em Ciências Contábeis e pós-graduado em Gestão da Qualidade Total, é professor universitário na área de Contabilidade Auditoria, Tributária, Fiscal e Perícia. Atua na área como Contador, e nos tempos livres, é admirador de belas-artes e leitor de História e Filosofia. 📩leonardopaganini@vamosescrever.com.br

.webp)