Balanço patrimonial: o que é e porque dar atenção a ele

Todas as empresas brasileiras — sejam elas micro, pequenas, médias ou grandes, excetuando-se somente os Microempreendedores Individuais (MEI’s) — são obrigadas a elaborar um documento anual denominado Demonstração Financeira, no qual se insere o Balanço Patrimonial, sobre o qual falaremos hoje. No caso das sociedades anônimas, além da escrituração contábil, seus resultados também devem ser publicados anualmente.

Para ajudar a esclarecer o assunto, preparamos esse artigo informativo sobre Balanço Patrimonial. Acompanhe!

O que é Balanço Patrimonial?

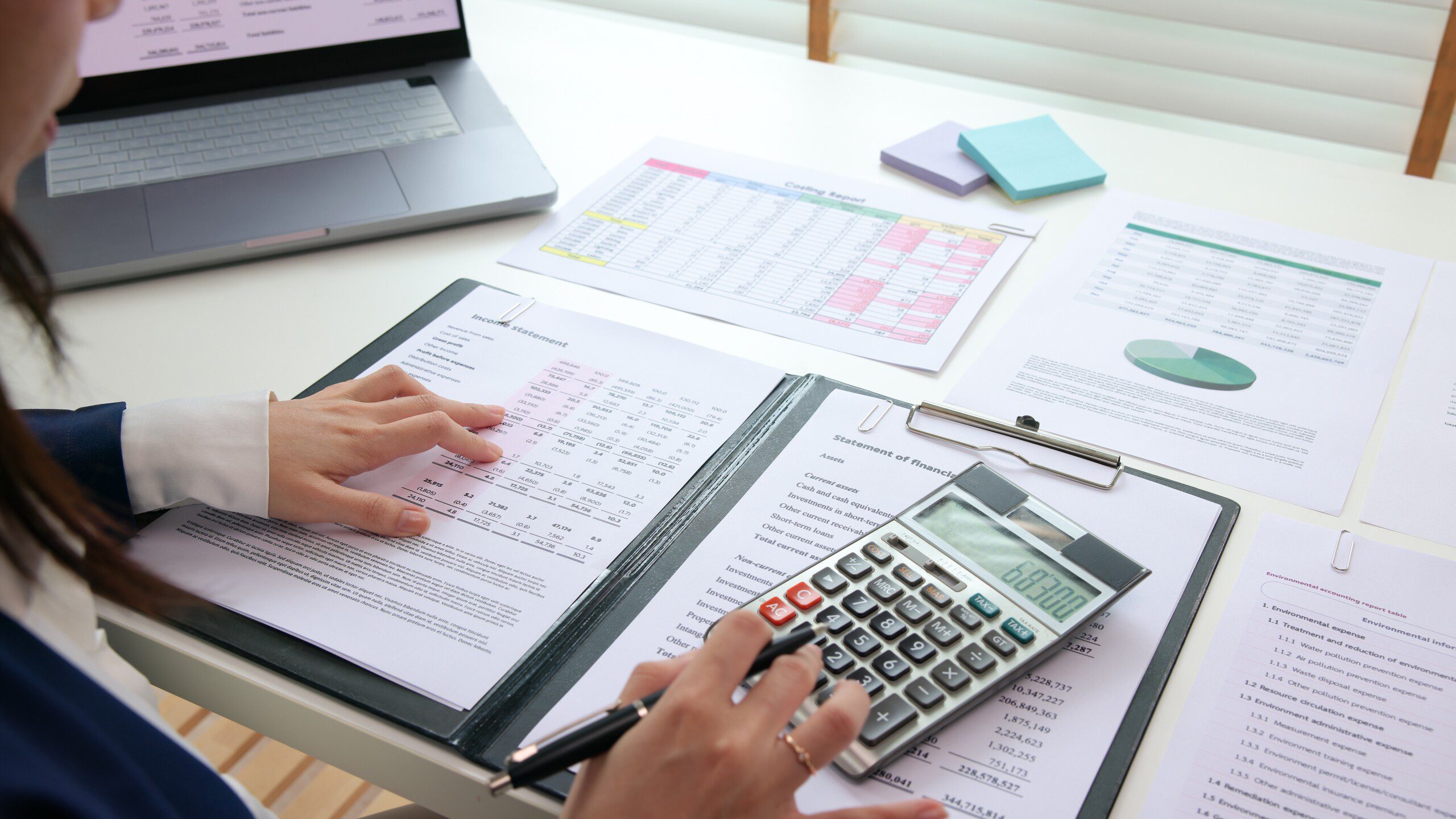

O balanço patrimonial é um relatório contábil que apresenta a situação financeira de uma empresa em um determinado período, geralmente ao final do ano fiscal. Ele é composto por três principais componentes: ativos, passivos e patrimônio líquido.

Os ativos representam tudo o que a empresa possui ou tem a receber, como bens, investimentos e contas a receber. Já os passivos incluem as obrigações e dívidas, como empréstimos e contas a pagar. O patrimônio líquido, por sua vez, mostra o valor que pertence aos sócios ou acionistas, refletindo o capital da empresa após a dedução dos passivos.

Esse documento é uma ferramenta fundamental para entender a saúde financeira e a capacidade de crescimento da empresa, auxiliando gestores e investidores a tomar decisões informadas. Além disso, o balanço patrimonial é essencial para garantir a conformidade com as exigências fiscais e regulatórias.

Muitos pequenos e médios empresários consideram difícil a elaboração de um Balanço Patrimonial. De fato, quanto maior for a empresa, mais alguém leigo no assunto terá mais chances de errar. E isso pode comprometer a escrituração contábil, sendo, portanto, aconselhável a orientação de um profissional contabilista.

Quando e como o Balanço Patrimonial deve ser feito?

Como o balanço patrimonial tem como objetivo apresentar a situação financeira de uma empresa em um período determinado, é essencial saber quando ele deve ser entregue e como fazer.

Quando o balanço patrimonial deve ser feito?

A obrigatoriedade de elaboração do balanço patrimonial é anual, porém — de acordo com o porte da empresa —, ele pode e deve ser atualizado em períodos menores (até mensalmente, se possível), para que as informações sejam mais facilmente consolidadas, ao final do exercício.

O importante é que seja um documento fiel e sem erros, tanto pelas implicações legais, como para o próprio uso do empresário, pois ele também serve como ferramenta de apoio à tomada de decisão e ao planejamento estratégico.

Como fazer um balanço patrimonial

Ao final do exercício, então, é feito o balancete geral, onde são relacionadas as contas da empresa: de patrimônio e de resultados, constando débitos, créditos e saldos. Todas as contas devem receber seus ajustes, por exemplo:

- O patrimônio precisa ser atualizado, considerando bens adquiridos ou vendidos e sua depreciação;

- As contas a receber devem ser corrigidas, retirando delas o que já entrou, efetivamente, no caixa da empresa;

- As contas a pagar também, retirando débitos e pendências liquidadas.

Como o Balanço Patrimonial é estruturado?

Este documento é composto de três elementos-chave:

- Ativo: Bens em estoque e aplicações financeiras que podem gerar benefícios econômicos futuros. São divididos em:

- Ativo Circulante, composto por saldo em dinheiro, contas a receber e notas recebíveis;

- Ativo não Circulante, no qual estão inclusos:

- Ativo realizável a longo prazo, são realizáveis que devem ser recebidos depois do término do próximo exercício;

- Investimentos, que englobam as participações societárias permanentes oriundas de ações adquiridas e títulos de participação societária;

- Imobilizado, que são bens e direitos necessários à manutenção das atividades da empresa, como imóveis, maquinário etc., mesmo que estejam alugados ou arrendados;

- Intangível, bens incorpóreos, como concessões de serviços públicos, marcas e patentes e softwares, por exemplo.

- Passivo: Obrigações financeiras da empresa, ou seja, o que ela deve a seus credores.

- Patrimônio Líquido: Diferença entre o valor do ativo e do passivo. Nele constam o Capital Social da sua empresa, as Reservas de Capital, entre outros itens. Do patrimônio líquido devem sair, ainda, as obrigações da empresa em relação a seus dirigentes (remuneração de capital investido, etc.). Assim, se obtém o resultado final da diferença entre Ativo e Passivo, que é o real Patrimônio Líquido.

Como analisar o balanço patrimonial

Para uma análise completa do balanço patrimonial, é fundamental entender os componentes que refletem a saúde financeira e as obrigações da empresa.

Comece examinando os ativos e os passivos: os ativos representam os recursos e bens que a empresa possui ou espera receber, enquanto os passivos incluem as dívidas e obrigações financeiras a serem pagas. Uma análise sólida compara os ativos circulantes com os passivos, o que permite avaliar a capacidade da empresa de cobrir seus compromissos de curto prazo.

Outro aspecto relevante é o patrimônio líquido, que indica o valor acumulado pelos sócios e a capacidade de investimento em novos projetos. Um patrimônio líquido positivo e crescente sugere boa saúde financeira e gera maior segurança para investidores e parceiros.

Além disso, é crucial considerar as obrigações fiscais. Identifique os impostos e tributos devidos para garantir que todos estejam devidamente contabilizados e atualizados, evitando surpresas financeiras. Aqui, o compliance tributário e fiscal entra como uma prática indispensável para a conformidade com a legislação vigente, reduzindo riscos de sanções e multas.

Ao analisar esses elementos, você obtém uma visão detalhada da estrutura financeira e das oportunidades de melhoria. Isso permite que a empresa otimize recursos, melhore sua posição no mercado e crie estratégias financeiras sustentáveis.

Todas as empresas precisam fazer o Balanço Patrimonial?

Houve controvérsias sobre essa obrigatoriedade para micro e pequenas empresas, uma vez que a Lei 9.317/96 dispensava esse tipo de empresa da elaboração do balanço patrimonial. Entretanto, sua revogação fez valer novamente a Lei 8.666/93, anterior a ela, que versa sobre o assunto e, entre diversos itens, torna obrigatória a apresentação do balanço para participação em licitações públicas.

Em termos de legislação, o que existe de mais atual é a Resolução 1.418, do Conselho Federal de Contabilidade (CFC), datada de 2012, que aprova a ITG 1000 — Modelo Contábil para Microempresa e Empresa de Pequeno Porte. Essa resolução diz que “a entidade deve elaborar o Balanço Patrimonial, a Demonstração do Resultado e as Notas Explicativas ao final de cada exercício social. Quando houver necessidade, a entidade deve elaborá-los em períodos intermediários.”.

Agora, portanto, você já tem uma ampla ideia de como é realizada essa obrigação. Lembre-se de que o Balanço Patrimonial é o retrato real de sua empresa.

Faça o balanço patrimonial e garanta a conformidade do seu negócio

Fazer um balanço patrimonial sem erros é importante para garantir que o negócio esteja sempre financeiramente equilibrado e em conformidade com a legislação. Um balanço bem feito proporciona uma visão clara da situação financeira da empresa, auxiliando no planejamento estratégico e na tomada de decisões que impulsionam o crescimento e a sustentabilidade.

E para manter o compliance tributário e fiscal e otimizar a gestão da sua empresa, é importante contar com ferramentas especializadas. A Qive oferece as soluções ideias para ajudar na gestão de documentos fiscais, auxiliando o seu negócio a atender as exigências fiscais de forma simples e integrada.

Abandone o trabalho manual e reduza os erros que prejudicam o seu negócio com consulta, integrações, automação de rotinas, dados estratégicos e muito mais.

Uma empresa focada em se tornar o maior SaaS do Brasil, conectando todas as áreas que utilizam documentos fiscais de uma empresa em um só lugar. Trabalhamos com NFes, NFSes, CTes, MDFes, NFCes, CFe-SAT com integrações com SAP, TOTVS, Bling, Tiny e muitos outros ERPs para facilitar as rotinas das empresas brasileiras!

.webp)