Alterações no ICMS-ST e a importância do CEST

Potencialize seu ERP com automação fiscal Inteligente

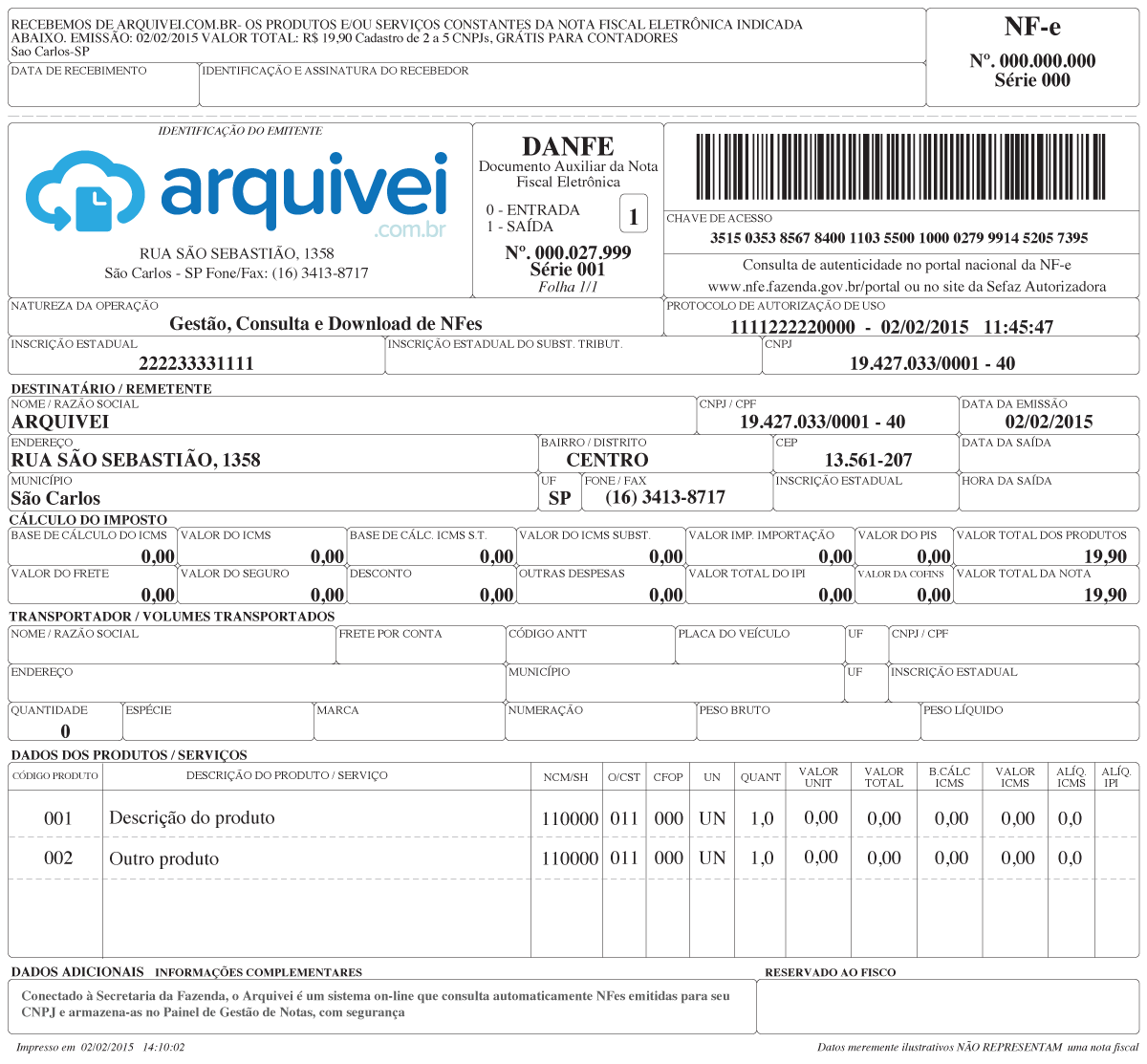

Solicitar demonstraçãoDe acordo com o Confaz, desde 1º de janeiro de 2016, as mercadorias que não constarem dos Anexos do Convênio ICMS 92/15 não estão sujeitas aos regimes de substituição tributária e de antecipação do recolhimento do imposto com encerramento de tributação, relativos as operações subsequentes. Esta regra vale para operações realizadas por qualquer contribuinte do ICMS, optantes ou não pelo Simples Nacional.O Convênio ICMS 92/2015 uniformizou a lista de mercadorias sujeitas ao regime de substituição tributária, criando o Código Especificador da Substituição Tributária – CEST.O CEST deverá ser informado no documento fiscal eletrônico a partir de 1º de julho de 2017, sob pena do arquivo ser rejeitado. Porém, com o advento da publicação do Convênio ICMS 53/2016 a lista de mercadorias sujeitas ao ICMS-ST sofreu alterações significativas. Com esta medida, alguns segmentos foram excluídos e outros sofreram alterações. Assim, é necessário analisar se as alterações promovidas pelo Convênio ICMS 53/2016 impactaram na identificação do CEST. Portanto, aquele que já havia inserido no cadastro das mercadorias o CEST, deverá analisar se o conteúdo do Convênio 53/2016 alterou o Código Especificador da Substituição Tributária.Para evitar erros, este procedimento deve ocorrer antes de iniciar a exigência do CEST no documento fiscal.Por que é necessário revisar o CEST?O Confaz alterou o item "Outros" de três segmentos, (autopeças, bebidas alcoólicas exceto cerveja e chope e também o sistema de venda porta a porta). Excluiu os segmentos de plásticos, produtos cerâmicos e vidros. As mercadorias destes segmentos passaram a compor um único segmento: Papeis, Plásticos, Produtos Cerâmicos e Vidros, com isto houve alterações do CEST. Também alterou e incluiu itens nos demais segmentos.Para obter o CEST após alterações promovidas pelo Convênio ICMS 53/2016, confira no Buscador de CEST - Ferramenta gratuita da Qive.Neste segmento, o Confaz autorizou os Estados e o Distrito Federal cobrar ICMS através da Substituição Tributária de certas mercadorias. Para evitar erros, observe as mercadorias enquadradas no item “Outras” (999.0) bebidas alcoólicas não especificadas nos itens anteriores, classificadas sob o NCM 2205 2206, 2207, 2208 e CEST 02.999.00.Vale lembrar que a lista de mercadorias do Convênio ICMS 92/2015 (alterado pelo Convênio ICMS 142/2015 e Convênio ICMS 53/2016) é autorizativa, os Estados e o Distrito Federal somente poderão cobrar ICMS através do regime de Substituição Tributária após sua normatização. Estra regra vale também para as operações interestaduais, que dependem de acordo firmado entre os Estados e Distrito Federal através de Protocolo ICMS, por exemplo.Por Josefina do NascimentoFonte: Siga o Fisco

Artigos relacionados

RAIS 2026: Prazos, Quem Deve Entregar e Substituição pelo eSocial

Você tem tudo o que precisa para fazer a entrega da RAIS 2024? Entenda neste texto mais detalhes sobre a declaração e evite multas:

Ver artigo

DEFIS 2026: Prazos, Como Fazer e Documentos Necessários

Não perca os prazos do DEFIS 2026! Clique aqui para um guia completo sobre como e quando realizar sua entrega.

Ver artigo

Histórico da Tabela NCM em 2025: Guia Completo de Mudanças

Confira o guia completo das mudanças no NCM 2025. Analisamos mês a mês as inclusões de códigos, atualizações na TIPI e novas interpretações técnicas da Receita Federal.+2Gostaria que eu adaptasse algum parágrafo técnico deste histórico, como a seção sobre o setor automotivo, para garantir o uso da voz ativa e melhorar a fluidez?

Ver artigo

ECD e ECF 2025: prazos, multas e regras

Confira todas as informações sobre as entregas da ECD e ECF em 2025, tire suas dúvidas sobre prazos, multas, responsabilidades e mais!

Ver artigo

ECD 2025: Todas as informações sobre a escrituração

Mantenha-se em conformidade em 2025! Conheça todos os prazos e regras essenciais da ECD. Informe-se agora!

Ver artigo

RAIS 2026: Prazos, Quem Deve Entregar e Substituição pelo eSocial

Você tem tudo o que precisa para fazer a entrega da RAIS 2024? Entenda neste texto mais detalhes sobre a declaração e evite multas:

Ver artigo

DEFIS 2026: Prazos, Como Fazer e Documentos Necessários

Não perca os prazos do DEFIS 2026! Clique aqui para um guia completo sobre como e quando realizar sua entrega.

Ver artigo

Histórico da Tabela NCM em 2025: Guia Completo de Mudanças

Confira o guia completo das mudanças no NCM 2025. Analisamos mês a mês as inclusões de códigos, atualizações na TIPI e novas interpretações técnicas da Receita Federal.+2Gostaria que eu adaptasse algum parágrafo técnico deste histórico, como a seção sobre o setor automotivo, para garantir o uso da voz ativa e melhorar a fluidez?

Ver artigo

ECD e ECF 2025: prazos, multas e regras

Confira todas as informações sobre as entregas da ECD e ECF em 2025, tire suas dúvidas sobre prazos, multas, responsabilidades e mais!

Ver artigo

ECD 2025: Todas as informações sobre a escrituração

Mantenha-se em conformidade em 2025! Conheça todos os prazos e regras essenciais da ECD. Informe-se agora!

Ver artigo

O que é DANFe? Entenda sua importância, como preencher e visualizar

Saiba o que é uma DANFE, sua importância e função. Confira todas as informações sobre o documento auxiliar no nosso artigo.

Ver artigo

Tipos de notas fiscais: conheça a lista completa

Conheça, neste post, quais são os tipos de notas fiscais válidos no Brasil e quando usá-los. Leia agora mesmo o conteúdo e não erre mais.

Ver artigo

Descontinuação GRC SAP: Entenda os desafios

Entenda o que irá acontecer com o GRC NF-e do SAP e alternativas para que o seu negócio não sofra com as alterações!

Ver artigo

IPI: o que é Imposto sobre Produtos Industrializados

Saiba o que é Imposto sobre Produtos Industrializados (IPI), quem deve pagar, produtos tributados, como calcular e mais. Acesse e confira!

Ver artigo

Retenção de INSS: regras, alíquotas e lista de serviços

Entenda o que é a retenção do INSS, quando ela ocorre, quais são as alíquotas e mais. Acesse e saiba tudo sobre a retenção do INSS.

Ver artigo

ISS retido: o que é, quando ocorre e serviços sujeitos

Você sabe como definir se um serviço está sujeito ou não à retenção do ISS? Confira todas as regras neste artigo completo que preparamos!

Ver artigo

DERE: o que é e o que muda com a obrigação acessória

Saiba tudo sobre a Declaração Eletrônica de Regimes Específicos (DERE): o que é, empresas que precisam entregar e quando começa a valer!

Ver artigo

IVA - Entenda o que é e o que muda para as empresas

O IVA-Imposto sobre Valor Agregado, ganhou maior notoriedade no Brasil a partir da proposição recente de três projetos de Reforma Tributária.

Ver artigo

Sistema SAP: o que é, vantagens e funcionalidades do ERP

SAP pode transformar seu negócio! Saiba como funciona e implemente com sucesso. Explore nosso guia agora!

Ver artigo

O que é DRE? Veja como fazer e quem deve entregar

O Demonstrativo do Resultado do Exercício (DRE) é um relatório contábil que exibe as operações financeiras de uma empresa.

Ver artigo

DCP 2025: Guia completo da demonstração de crédito presumido

Entenda o que é DCP - Demonstrativo de Crédito Presumido. Quem deve entregar, prazos e multas para falhas na entrega.

Ver artigo

O que é DOI? Saiba quando é preciso realizar a declaração

Um artigo completo para tirar todas as suas dúvidas sobre a declaração de operações imobiliárias (DOI). Leia agora!

Ver artigo

DARF 2025: Prazos, Informações e Obrigações

O documento de arrecadação da receita federal (DARF) é a guia gerada para recolher aos cofres públicos o pagamento dos tributos.

Ver artigo

DCTF 2025 e Inclusão do MIT: tudo que você precisa saber

A DCTF mensal é uma obrigação acessória que tem como objetivo a confissão de débitos apurados pela pessoa jurídica, informações para 2018.

Ver artigo

DME: Declaração de Operações Liquidadas com Moeda em Espécie

Entenda todas as principais informações sobre a Declaração de Operações Liquidadas Com Moeda Em Espécie (DME).

Ver artigo

DAE 2025: Tudo sobre a entrega do documento

Confira as principais informações sobre a DAE - Documento de Arrecadação do eSocial e mantenha suas obrigações fiscais em dia!

Ver artigo

GFIP 2025: Tudo o que você precisa saber sobre a guia de recolhimento do FGTS

Entenda tudo sobre a GFIP e o recolhimento do FGTS. Informações cruciais para conformidade trabalhista.

Ver artigo

DMED 2025: Confira Todas As Informações

Fique informado sobre a DMED 2025! Clique aqui para um guia completo com todas as informações necessárias.

Ver artigo

Nota Fiscal Avulsa: Quem Pode E Como Emitir

Aprenda o que é uma nota fiscal avulsa, para que serve, quem pode emitir, e como fazer este processo.

Ver artigo

IRPF 2025: Prazos, obrigações e novidades

Domine seu IRPF 2025 com nosso guia detalhado. Evite erros e otimize sua declaração. Acesse já as informações!

Ver artigo

Reforma Tributária para Contadores: Quais os Impactos

Política de Crédito e Cobrança: Mantenha a saúde financeira de sua empresa. Estratégias essenciais neste podcast.

Ver artigo

DASN SIMEI 2025: Guia Completo Com Prazos E Regras

Tudo que você precisa saber sobre o DASN SIMEI 2024. Acesse nosso guia com prazos e regras essenciais!

Ver artigo

DCTFWeb 2025: Prazos, mudanças e novidades

Entenda tudo o que você precisa saber sobre o DCTFWeb em 2024: prazos, multas, responsáveis e últimas mudanças. Acesse agora!

Ver artigo

eSocial 2025 Mudanças, prazos e outras informações

Entenda tudo o que você precisa saber sobre o eSocial 2025 e encontre as respostas para as principais dúvidas relacionadas a ele! Leia agora!

Ver artigo

Integração Qive e Magalu para notas fiscais

Economize tempo e evite erros com a importação automática de notas fiscais do seu marketplace para a Qive! Leia e veja como!

Ver artigo

IRPJ 2025: Regras, prazos e obrigações

Entenda tudo sobre o IRPJ 2025! Acesse nosso guia completo e prepare sua empresa para o imposto de renda jurídico.

Ver artigo

Auditoria Contábil: o que é e sua importância

Entenda o que é uma auditoria contábil, sua importância no dia a dia empresarial e como se preparar!

Ver artigo

DCTF: Tudo que você precisa saber

Confira todas as informações sobre a DCTF, sua diferença para a DCTFWeb, prazos, multas e obrigatoriedades. Leia agora!

Ver artigo

Aprenda Como Fazer Uma Gestão de Fornecedores de Serviços Otimizada

Veja como fazer uma gestão de fornecedores de serviços de forma otimizada para garantir mais lucratividade e eficácia nos seus processos!

Ver artigo

Retenções do Simples Nacional: INSS, IRRF, CSLL e Mais

Entenda quais são as retenções do Simples Nacional e quando cada um dos itens deve ou não ser retido!

Ver artigo

ICMS: entenda a apuração desse imposto

Entenda a importância do ICMS, quais são os fatores técnicos, como funciona e também quando realizar a apuração deste imposto.

Ver artigo

Arquivei agora é Qive. Mudamos nossa marca.

Arquivei agora é Qive. Conheça nossa nova marca e entenda todo o impacto que trazemos como o elo do fiscal com o financeiro!

Ver artigo

CNAE: o que é e como classificar sua empresa

Entenda o CNAE e como classificar sua empresa. Simplifique processos e esteja em conformidade.

Ver artigo

Responsabilidades do contador: quais são as principais

O contador geralmente assume as responsabilidades que envolvem o âmbito fiscal e tributário. Veja as principais responsabilidades.

Ver artigo

Honorários Contábeis: o que são e como precificar

Descubra métodos eficazes para determinar honorários contábeis. Valorize seu trabalho com estratégias de precificação.

Ver artigo

Tax e SPED da Qive: segurança e agilidade na conferência

Conheça tudo sobre o produto Tax e SPED da Qive e como ele apoia empresas e escritórios contábeis na busca da compliance fiscal!

Ver artigo

Conciliação Contábil: Entenda o Processo

Entenda qual a importância da Conciliação Contábil, os principais erros e o passo a passo para realizar esse processo dentro da sua empresa.

Ver artigo

Carta De Correção (CC-e): Todas As Informações

Saiba o que é a carta de correção de notas fiscais (CCe), como e quando utilizá-la para não correr riscos com o Fisco!

Ver artigo

Lançamento de notas fiscais de entrada: saiba como fazer

Para fazer o lançamento de notas fiscais de entrada, é preciso buscar o XML e digitar as informações, ou usar um software. Veja passo a passo!

Ver artigo

Como conseguir a segunda via da Nota Fiscal

Entenda como conseguir a segunda via da Nota Fiscal antiga utilizando a chave de acesso do documento fiscal ou uma solução automática.

Ver artigo

O que é a Nota Carioca e como emitir o documento

Nota carioca é a nota fiscal de serviço do Rio de Janeiro - RJ. Veja como consultar e mais informações sobre o documento!

Ver artigo

O que é Robotic Process Automation (RPA) e qual é sua aplicação nas empresas

RPA ou Robotic Process Automation é uma tecnologia que automatiza tarefas repetitivas, através de bots (robôs ou softwares). Leia e saiba mais!

Ver artigo

Escriturar nota fiscal eletrônica com carta de correção

É necessário escriturar uma nota fiscal eletrônica com carta de correção no EFD? Saiba como fazer o procedimento correto!

Ver artigo

Qual é o prazo para guardar notas fiscais e conhecimentos de transporte

É importante seguir o prazo para guardar notas fiscais. Acesse nosso artigo e saiba como armazenar XMLs de forma segura durante esse tempo!

Ver artigo

XML da Nota Fiscal: o que é e como ler

Aprenda o que é o arquivo XML da nota fiscal e como interpretar este documento para garantir o entendimento completo. Acesse agora!

Ver artigo

FSist parou de funcionar: o que fazer e onde consultar notas fiscais

Quando o FSist não funciona, uma boa plataforma pode suprir a sua necessidade de acesso aos XML das NFe. Saiba mais no artigo!

Ver artigo

Entenda a diferença entre amortização e depreciação

A amortização e a depreciação são procedimentos que documentam a perda de valor de bens tangíveis ou intangíveis. Veja como funcionam e suas diferenças!

Ver artigo

Como funciona a Qive

Aprenda como funciona a Qive, seus impactos em diferentes departamentos e os benefícios de utilizar a plataforma!

Ver artigo

Como emitir nota fiscal no Omie

Aprenda como emitir nota fiscal no Omie e a importância de uma boa gestão de NFes junto ao seu ERP!

Ver artigo

O que é o Validador de XML online da SEFAZ e como usar

Para usar o validador de XML, basta copiar todo o código da NFe ou CTe e colar no validador gratuito e online da SEFAZ, disponível aqui.

Ver artigo

Como Emitir Nota Fiscal no Tiny?

Emitir NFes ajuda na conformidade fiscal de uma empresa, além de trazer segurança para os consumidores. Confira como emitir nota fiscal no Tiny.

Ver artigo

Aproveitamento De Crédito Do ICMS No Simples Nacional: Como Funciona

Confira as hipóteses que não permitirão o crédito de ICMS quando o vendedor for optante pelo regime de tributação Simples Nacional.

Ver artigo

Onde E Como Baixar XML De NFCe

Aprenda como baixar XML de NFCe e onde encontrá-los para agilizar as rotinas do seu negócio e ter mais produtividade.

Ver artigo

NFCe No SPED EFD: Como Fazer Corretamente

Faça a entrega da NFCe no SPED EFD-ICMS/IPI e no SPED EFD-Contribuições da maneira correta! Leia o material completo!

Ver artigo

NFSe Via OCR: Consulta E Captura Como Funciona

Entenda como a captura e consulta de NFSe via OCR simplifica rotinas e torna sua gestão fiscal mais estratégica. Conheça a Qive!

Ver artigo

Fim Da DIRF: Principais Mudanças

Entenda os impactos do fim da DIRF e o que irá substituir essa documentação na sua rotina contábil!

Ver artigo

Navegando Pelas Mudanças: A Importância Da Atualização Para Profissionais Contábeis e Tributários

Entenda a importância da atualização constante para profissionais contábeis e tributários e aproveite o desconto dessa parceria!

Ver artigo

Ativo intangível: o que é e qual sua importância

Entenda o que é um ativo intangível e sua importância dentro da valorização das empresas no mercado!

Ver artigo

Como Funcionam as Integrações via APIs em Sistemas Contábeis?

Entenda como funcionam as integrações via API em sistemas contábeis e garanta um funcionamento correto e ágil!

Ver artigo

Gestão De Tesouraria Com Contabilidade E DP Fiscal

Entenda a relação entre a gestão de tesouraria com a contabilidade e o departamento fiscal e veja a sua importância!

Ver artigo

Exclusão do Simples Nacional: Como resolver?

Entenda o que é a exclusão do simples nacional e como resolver isso antes dos prazos em nosso artigo! Leia agora!

Ver artigo

Planejamento Empresarial Para PMes Em 2024

Impulsione sua PME em 2024 com nosso planejamento empresarial. Clique e comece a transformar seu negócio!

Ver artigo

Expectativas Para O Varejo Em 2024

Conheça as projeções para o varejo em 2024 e prepare-se para as tendências. Fique informado, leia mais aqui!

Ver artigo

Planejamento Fiscal Em 2024 Para Manter o Compliance

Garanta a compliance fiscal em 2024! Aprenda como com nosso planejamento fiscal detalhado. Clique aqui!

Ver artigo

Tudo Sobre Planejamento Contábil Para Empresas E Escritórios Em 2024

Otimize seu planejamento contábil em 2024! Dicas essenciais para empresas e escritórios. Acesse agora!

Ver artigo

Como Emitir Notas Fiscais Eletrônicas Gratuitamente com o Emissor do SEBRAE

Aprenda como emitir nota fiscal eletrônica no emissor gratuito do SEBRAE passo a passo no nosso guia!

Ver artigo

8 erros que o varejo deve evitar na Black Friday

Não deixe de fazer um bom planejamento para qualquer data específica, veja os principais erros que o varejo precisa evitar na Black Friday.

Ver artigo

CEST: Entenda o que é e sua relação com NCM e FISCO + Tabela CEST Grátis

Neste artigo, saiba o que é e qual a importância do CEST. Descubra como encontrar o código nas NFes e como ter acesso à Tabela!

Ver artigo

Depois da nota fiscal emitida quanto tempo demora para receber

Domine os prazos de emissão, recebimento e pagamento de notas fiscais com nosso guia prático, evitando multas e otimizando os fluxos da sua empresa!

Ver artigo

O que é Inbound SAP e como melhorar esse processo

O inbound SAP se refere à entrada de documentos fiscais para a empresa dentro do ERP, movimentando o estoque. Veja como melhorar o processo!

Ver artigo

Como Consultar Notas Fiscais Eletrônicas De Minas Gerais

Aprenda como consultar notas fiscais eletrônicas em Minas Gerais (MG) pelo CNPJ, chave de acesso ou de forma automática!

Ver artigo

Contabilidade Digital: Aprenda Suas Vantagens E Como Aplicá-la

Aprenda o que é a contabilidade digital, sua importância, objetivo, vantagens e como aplicá-la em empresas e escritórios contábeis.

Ver artigo

Contabilidade Estratégica E As Vantagens Que Ela Oferece

Aprenda o que é contabilidade estratégica e veja como ela pode ajudar o seu negócio a se destacar no mercado e aumentar sua lucratividade!

Ver artigo

Nota Fiscal De Saída: O Que É E Sua Importância

Entenda o que é uma nota fiscal de saída, quando ela deve ser emitida e a importância de um bom gerenciamento dessas notas!

Ver artigo

CTe OS: Um Guia Completo Sobre O Documento

Descubra o que é CTe OS, sua diferença do CTe, a importância e dicas essenciais para fazer o melhor uso deste documento!

Ver artigo

Nota Fiscal De Entrada: O Que É E Sua Importância?

Entenda o que é uma nota fiscal de entrada, quando você deve emitir ou receber e a importância de um bom gerenciamento dessas notas!

Ver artigo

O Que É Contabilidade Gerencial E Seus Benefícios

Entenda o que é a contabilidade gerencial e quais os benefícios que ela traz para quem opta por utilizá-la!

Ver artigo

Mudança Na Emissão De Nota Fiscal Para MEI

Confira as novas regras e obrigações para emissão de nota fiscal - MEI e garanta os processos corretos com estes documentos!

Ver artigo

Certificado Digital A1: Benefícios E Usos

Entenda os benefícios e formas de uso do certificado digital A1 para o seu negócio neste artigo! Acesse agora!

Ver artigo

GINFES: O Que É E Como Consultar NFSes Automaticamente

Conheça o GINFES, Gestão Inteligente da Nota Fiscal de Serviço Eletrônica, e veja como ele pode te beneficiar no seu dia a dia fiscal!

Ver artigo

Como Abrir Arquivo XML: 05 Formas Para Seu Dia A Dia

Aprenda como abrir o arquivo XML da sua nota fiscal de diferentes formas e ainda como você pode transformá-lo em PDF com a Qive!

Ver artigo

09 Softwares Contábeis Para Contadores, Pequenas e Médias Empresas

Opções de softwares de contabilidade disponíveis no mercado? Um bom sistema contábil é essencial na hora de emitir notas fiscais...

Ver artigo

O que é ECF? Descubra a sua importância e como preencher o documento corretamente

Descubra o que é ECF e quais empresas são obrigadas a emitir o documento. Confira também prazos, erros a serem evitados e possíveis multas.

Ver artigo

Certificado Digital: entenda o que é como escolher o melhor para sua empresa!

Entenda o que é um Certificado Digital e como obter. Neste artigo, descubra também quais são os seus tipos e como implica na NFe.

Ver artigo

Contabilidade rural: quais seus objetivos e benefícios?

Fazer uma boa gestão de contabilidade rural é tarefa que demanda atenção e conhecimento. Saiba os principais benefícios e como fazer.

Ver artigo

Contabilidade para startups: como funciona e por onde começar?

Veja tudo o que você precisa saber sobre contabilidade para startups desde a abertura da empresa e estruturação e até a estratégia,

Ver artigo

Bloco K: tudo o que você precisa saber

Neste texto, trouxemos todos os pontos sobre o Bloco K, quem é obrigado a declarar, regras, vantagens e outras. Confira:

Ver artigo

Retificação SPED EFD: como fazer passo a passo

Confira neste texto como fazer a retificação do SPED EFD, seus prazos, cuidados, regras e outras dicas valiosas essenciais aos contribuintes:

Ver artigo

CIOT no MDF-e: o que é, importância e como gerar

Neste texto, você vai conferir tudo sobre CIOT no MDF-e: o que é, como gerar, importância, benefícios, infrações, multas e outros assuntos:

Ver artigo

Apuração de impostos: principais tributos e regimes

O que você sabe sobre apuração de impostos? Neste texto, falaremos sobre tributos, regimes e como realizar a apuração de cada um deles.

Ver artigo

GTIN: o que é, para que serve e obrigatoriedade na NF

Confira os aspectos gerais sobre a obrigatoriedade e cronograma para validação do GTIN nos documentos fiscais. Continue a leitura:

Ver artigo

Como baixar XML de NFe e CTe com certificado digital

Saiba como baixar XML de NFe com certificado digital, garantindo validade jurídica, segurança, velocidade e de modo automatizado.

Ver artigo

Saiba como identificar multas abusivas

Veja neste artigo como identificar multas abusivas, seus tipos, quando pode ser contestado e o que a legislação diz sobre isso.

Ver artigo

OCR: o que é, como funciona e benefícios

Entenda neste texto o que é a tecnologia OCR, como ela funciona, quais os benefícios e como ela pode ser usada na gestão e consulta de NFSe.

Ver artigo

Não peça mais notas para os fornecedores

Converse com a gente para conectar sua operação de ponta a ponta por meio de documentos fiscais.

.webp)