ICMS ST: Tudo Sobre O Regime De Substituição

Você já deve saber o que é o ICMS, certo? O Imposto sobre Circulação de Mercadorias e Serviços é muito falado por beneficiar a economia do país. Mas, você já ouviu falar do ICMS ST? Esse é o regime pelo qual a responsabilidade pelo imposto devido em relação às operações ou prestações de serviços é atribuída a outro contribuinte.

Mas como assim? Bom, primeiro você tem que saber que ST é a sigla para Substituição Tributária. E mesmo estando relacionado ao ICMS, é um assunto complexo, por possuir um grande emaranhado de leis, instruções normativas, convênios e resoluções que podem confundir qualquer contribuinte.

Essa complexidade, vinda pelo próprio ICMS, acontece por conta da liberdade que cada estado tem em legislar sobre esse tributo. Em outras palavras, existem, então, 27 regulamentos de ICMS para entender e aplicar nas operações da sua empresa.

Além de estar por dentro de tudo isso, ainda é preciso se atentar às normas gerais da Substituição Tributária desse imposto, podendo gerar grandes prejuízos e percalços com a fiscalização estadual se não forem bem analisadas e aplicadas corretamente nas operações.

Então, que tal aprender sobre o assunto no artigo a seguir? Com toda a explicação, temos certeza que o seu negócio poderá evitar muitos problemas com o governo.

O que é a Substituição Tributária?

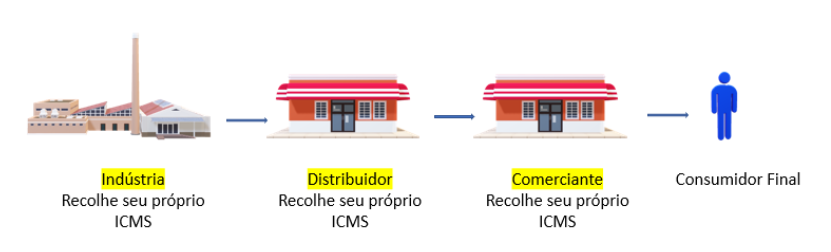

A Substituição Tributária (ST) do ICMS é a transferência de responsabilidade do recolhimento do ICMS de toda a cadeia de operação para o primeiro contribuinte dessa cadeia, sendo ele o industrial ou o importador. Observe essa explicação de forma mais visual:

A figura acima representa uma operação normal, ou seja, sem a Substituição Tributária do ICMS. Assim, é possível identificar que a cada operação da cadeia, desde a produção na indústria até chegar ao consumidor final, o ICMS é recolhido por cada um dos contribuintes, de acordo com suas operações e regras do estado.

O que é o ICMS ST?

Já o ICMS ST é uma operação realizada pelos Estados e transferindo a responsabilidade do imposto da operação a um terceiro, sendo a indústria ou importador. Note que em uma operação normal de ICMS, cada contribuinte é responsável por recolher o imposto devido em sua operação, seja ela interna ou interestadual.

O principal objetivo do ST é facilitar o processo de fiscalização dos tributos perante o fisco, e desta forma, somente um contribuinte da cadeia irá recolher o imposto.

Ou seja, nas operações com a Substituição Tributária, o recolhimento do ICMS passa a ser de responsabilidade do substituto tributário — um dos contribuintes que deverá recolher todo o ICMS da cadeia, incluindo o seu próprio.

Como já mencionado, normalmente esse contribuinte é o importador, industrial ou algo nessa linha. Portanto, existem dois agentes no ST:

ICMS Substituto

Esse é o contribuinte indicado pela lei para o recolhimento do ICMS dos produtos sujeitos à Substituição Tributária de toda a cadeia.

Quem exerce a função de substituto deve ter muita atenção às regras de cada estado, pois cada um funciona de uma maneira. Em Minas Gerais, por exemplo, o substituto deve fazer um cadastro. A plataforma da Secretaria Estadual da Fazenda diz que “O contribuinte localizado fora do Estado de Minas Gerais que promover operações relativas à circulação de mercadorias ou prestação de serviços de transporte ou comunicação, na condição de sujeito passivo por substituição, encontrará nesta página orientações sobre pedido de inscrição estadual, reativação, baixa e alterações cadastrais.

As solicitações deverão ser feitas exclusivamente pela internet, através do REDESIM. Outras informações sobre o Cadastro Sincronizado Nacional estão disponíveis no portal da REDESIM.

O programa gera um código de acesso para acompanhamento da solicitação. A solicitação passa por pesquisas automatizadas nos sistemas da RFB e da SEF-MG. Não havendo impedimentos, emite-se uma confirmação.”

ICMS Substituído

São todos os contribuintes dessa cadeia que deixaram de recolher o ICMS de suas operações, por conta do substituto que já recolheu todo o ICMS devido.

Para que o recolhimento do ICMS Substituição Tributária seja possível, o substituto tributário deve identificar se o produto está sujeito a esse tipo de tributação.

Em caso positivo, deve-se verificar qual será a MVA (Margem de Valor Agregado) a ser aplicada sobre o preço do produto para o correto cálculo do tributo. Ao longo do artigo explicaremos mais sobre o MVA, continue lendo.

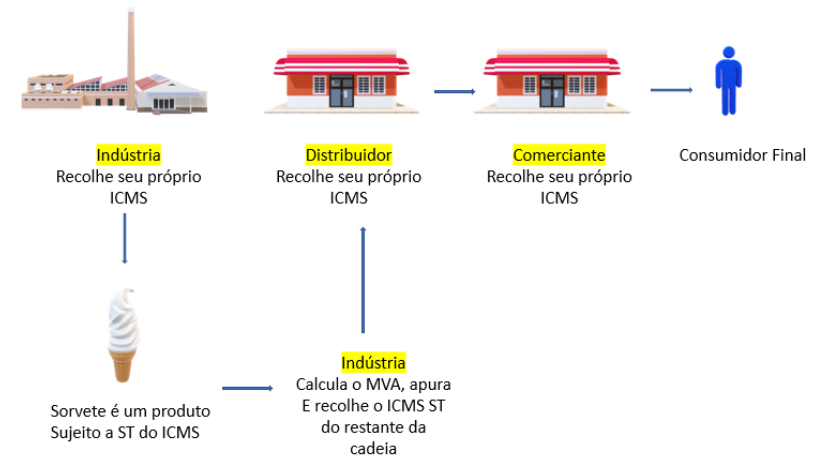

Agora, observe a próxima imagem para entender como o ICMS ST funciona.

No exemplo acima, a indústria faz o papel de substituto tributário, enquanto o distribuidor e o comerciante são os agentes substituídos.

Base de cálculo do ICMS ST

A base de cálculo é um conceito muito usado na tributação, sendo que ela define o valor sobre o qual se aplica a alíquota de um imposto. No caso do ICMS ST, tal cálculo não é tão simples porque necessita incorporar a Margem de Valor Agregado (MVA), sendo esse um índice percentual calculado pelo governo.

Base de Cálculo do ICMS ST = Valor do Produto × (1 + MVA/100)

Devemos salientar que a MVA dependerá de cada estado e as tabelas podem ser encontradas no portal do Confaz (Conselho Nacional de Política Fazendária), órgão integrado ao Ministério da Economia.

ICMS ST em vendas interestaduais

A seguir, visualize a tabela de MVA com o produto A e B para as operações internas realizadas em um determinado estado, sendo enviada para outro estado:

Código do produtoDescriçãoMVA-STAlíquota interna00.000.01Produto A40%12%00.000.02Produto B30%12%

Código do produtoEstado DestinoValor do ProdutoAlíquota interestadual00.000.01São PauloR$ 10 mil7%00.000.02Minas GeraisR$ 20 mil12%

Agora, veja esse exemplo de como calcular o ICMS ST com as informações fornecidas. Primeiro, calculamos a base de cálculo do ICMS ST para o produto A: R$ 10.000,00 * (1 + 40/100) = R$ 10.000,00 * 1.40 = R$ 14.000,00.

O próximo passo é entender o ICMS a ser pago ao estado de origem (São Paulo): ICMS Origem = Valor do Produto * Alíquota Interestadual. Portanto, para o produto A teremos: R$ 10.000,00 * 7% = R$ 700,00.

Precisamos saber também o ICMS ST a ser pago ao estado de destino (Minas Gerais) com a fórmula: ICMS ST = Base de Cálculo * Alíquota Interna – ICMS Origem. Assim, teremos para o produto A: R$ 14.000,00 * 12% – R$ 700,00 = R$ 1.680 – R$ 700,00 = R$ 980,00.

Agora, devemos determinar a diferença do ICMS com a fórmula: Diferença = ICMS ST – ICMS Origem. Ou seja, o produto A será: R$ 980,00 – R$ 700,00 = R$ 280,00.

Além da diferença de valor, queremos saber a diferença percentual usando a fórmula: Diferença Percentual = (Diferença / ICMS Origem) * 100. Ou seja, para o produto A: (R$ 280,00 / R$ 700,00) * 100 ≈ 40%.

Interpretando os resultados teremos o produto A, no valor de R$ 10 mil, que sairá de São Paulo e chegará a Minas Gerais, tem a alíquota interestadual de 7% e, por isso, o ICMS de origem é de R$ 700. Enquanto isso, usaremos o valor de R$ 14 mil para a base de cálculo do ICMS ST, resultando em um ICMS ST de R$ 980. A diferença é de R$ 280 ou 40%.

Lembrando que essa é uma versão simplificada do cálculo de ICMS ST e deixado de fora maiores detalhes sobre a legislação tributária real.

Há outros elementos, como os créditos de ICMS de operações anteriores, custos de frete, seguro, despesas acessórias e outras particularidades que podem exigir ajustes adicionais ao resultado final.

Para conferir os valores reais da margem de valor agregado de todos os estados, de acordo com o governo federal, acesse o link.

Como identificar se uma mercadoria está sujeita ao regime de Substituição Tributária (ICMS ST)

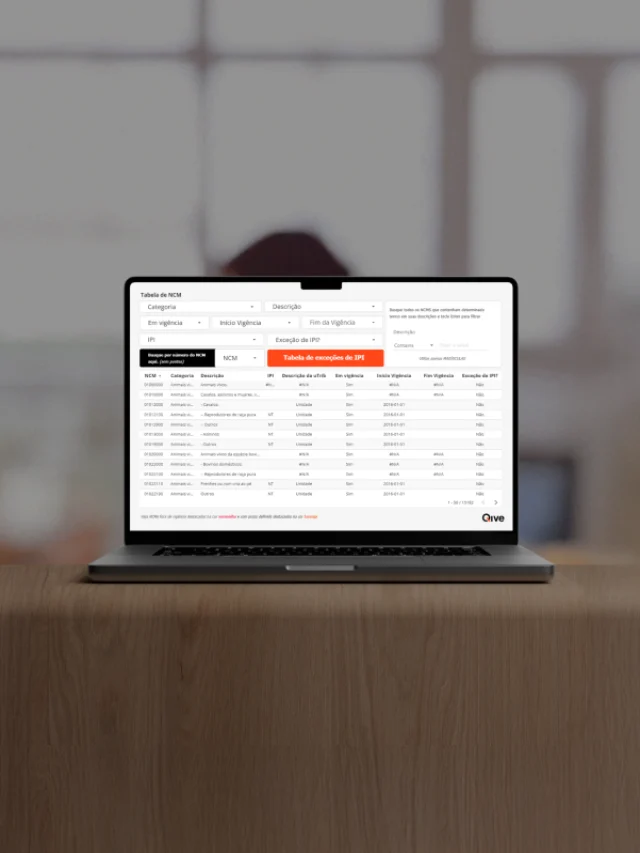

Nem todas as mercadorias estão aptas a entrarem no regime do ICMS ST, pois dependerá do NCM que elas estão inseridas. Ou seja, a complexidade de entender esse encaixe começa no momento do cadastro dos produtos produzidos, sendo importados ou comercializados.

Por falar em NCM, a sigla significa Nomenclatura Comum do Mercosul. Esse é o código dado a cada tipo de produto, partes ou peças — como se fosse um RG do produto. Por meio desse código, os legisladores aplicam as regras e tributos, tanto estaduais quanto federais, como o IPI, Impostos de Importação e Exportação etc.

Por isso, a correta classificação do NCM para cada produto será determinante não apenas para a correta aplicação da Substituição Tributária do ICMS, como também para economias ou perdas tributárias.

Algumas matérias interessantes sobre NCM podem ser encontradas nos seguintes portais: CFOP, NCM, CEST – Desvendando Códigos Fiscais e NCM e Notas Fiscais – Riscos ao não preencher.

A pesquisa sobre a correta classificação do NCM deverá ser realizada em sites oficiais, como os da Receita Federal. Após a identificação do NCM do produto, é preciso verificar se ele está sujeito ao regime de Substituição Tributária.

Vale lembrar que o NCM que deve “mandar” na operação é o NCM do produto final, ou seja, aquele que está sendo vendido, comercializado.

Veja alguns exemplos de produtos sujeitos ao ICMS ST:

- Bebidas, como cerveja, refrigerantes, sucos, água mineral, vinhos e outros.

- Cigarros e charutos.

- Gasolina, diesel e etanol.

- Energia elétrica fornecida por concessionárias ou permissionárias.

- Medicamentos de uso humano e animal.

- Pneus.

- Veículos automotores novos e usados.

Declarações e códigos relacionados ao ICMS ST

Um imposto não existe se não vier acompanhado de declarações anuais ou mensais, e códigos. Veja os que estão relacionados ao ICMS ST:

- Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação (DeSTDA): utilizamos essa declaração para apurar e recolher o ICMS ST, o Diferencial de Alíquota (Difal) e a antecipação do ICMS em operações interestaduais e para outras situações previstas na legislação.

- Declaração Mensal de Operações com Mercadorias e Serviços (DME): A DME é uma declaração obrigatória para todas as empresas, inclusive as que realizam operações com ICMS ST. Na DME, as empresas informam suas operações de compra e venda de mercadorias e serviços, inclusive as operações com ST.

Todas as declarações que citamos são diferentes para cada estado, mas geralmente devem ser entregues mensalmente. Já para os códigos, temos:

- Códigos de Receita: Cada estado possui uma tabela de códigos de receita para identificar os diferentes tipos de receitas estaduais, e geralmente começam com o número 10.

- Códigos de Situação da Obrigação (CSO): são utilizados para identificar a situação da obrigação fiscal na DeSTDA. Alguns dos principais códigos CSO relacionados ao ICMS ST são:

- 01: Obrigação Principal

- 02: Declaração Complementar

- 03: Declaração Retificadora

- 04: Declaração Corrigida

- Códigos de Produtos: utilizamos para identificar os tipos de mercadorias e serviços nas declarações do ICMS ST. A codificação dos produtos é padronizada nacionalmente pelo Código de Produto da Mercadoria (CPM).

Principais operações com ICMS ST

São duas operações feitas no ICMS ST: aquelas dentro do estado e entre outros estados. No primeiro caso, o ICMS Substituição Tributária geralmente ocorre para "mercadorias de fácil sonegação" ou "mercadorias que tenham histórico de alta inadimplência", como bebidas, cigarros, automóveis e outros.

Já as operações entre estados, contam com a venda e importação de mercadorias. A ST incide sobre a venda de bens de consumo e produtos industrializados. Já no caso da importação, o importador será o responsável pelo recolhimento do imposto.

Além das que citamos, outras operações interestaduais também podem estar sujeitas ao ICMS ST, como remessas para industrialização, doações e transferências.

Fiscalização tributária do ICMS ST

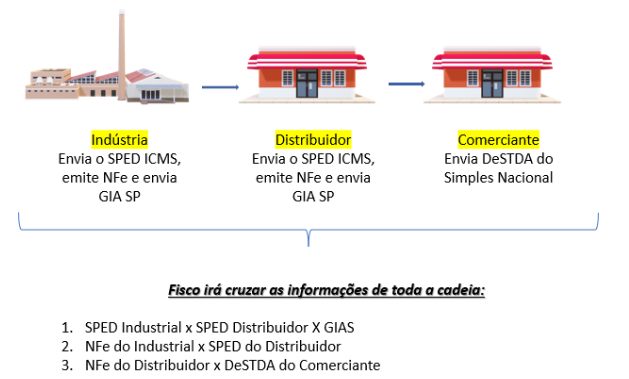

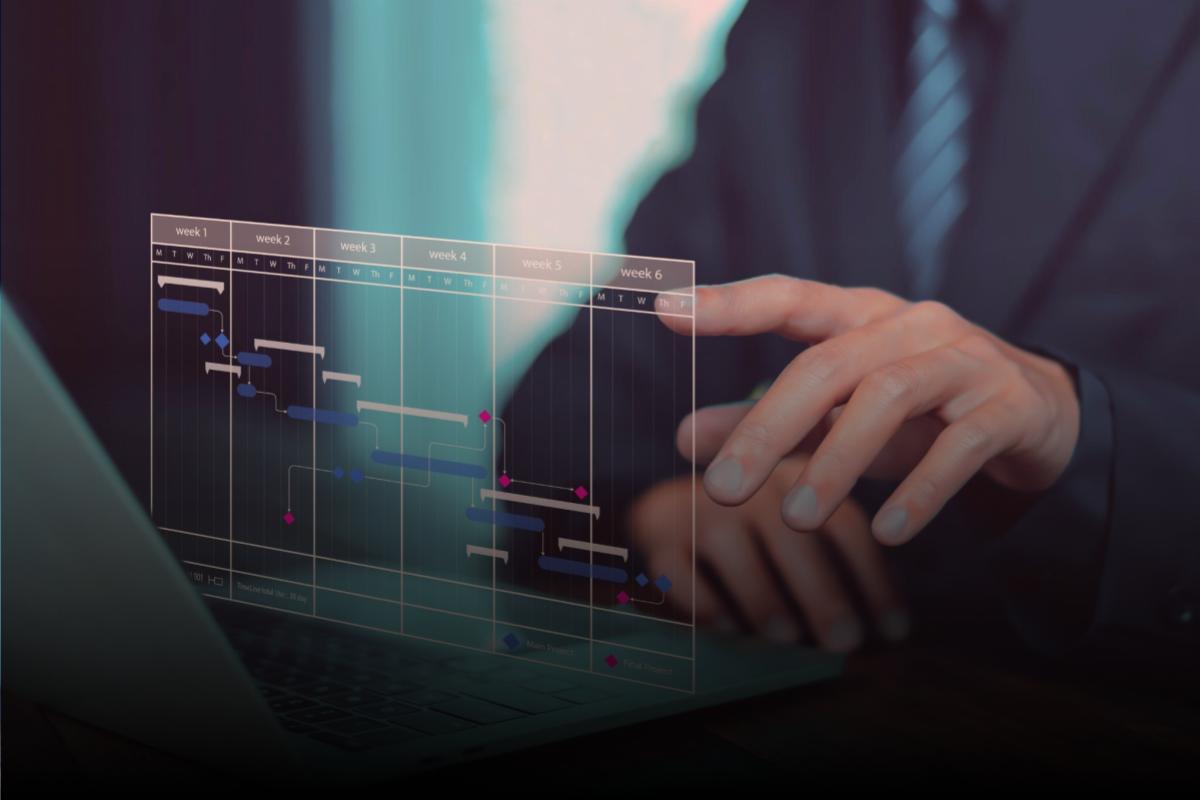

A fiscalização da Substituição Tributária, assim como do ICMS propriamente dito, dá-se de forma automatizada pelos fiscos estaduais por meio dos diversos mecanismos de fiscalização cruzada, graças ao avanço da tecnologia.

Nesse aspecto, o Brasil leva muita vantagem, porque tem o mais completo e complexo sistema automatizado de fiscalização tributária do mundo, que é o Sistema de Escrituração Digital – SPED.

Por outro lado, os contribuintes estão obrigados à entrega mensal de diversas obrigações acessórias, como:

- SPED ICMS/IPI

- GIA

- GIA/ST

- Nota Fiscal Eletrônica

- Cupom Fiscal Eletrônico

- DeSTDA (para as empresas do Simples Nacional)

Por meio do recebimento das obrigações acessórias, os fiscos cruzam as informações recebidas de cada elo dessa corrente e identificam possíveis falhas, como a não aplicação da Substituição Tributária.

A Substituição Tributária, não apenas do ICMS, mas de qualquer outro tributo a que esse regime seja aplicado, requer do contribuinte muita atenção e investimento em consultorias específicas e capazes de mapear e acompanhar a mudança da legislação.

Em específico, quando se trata de ICMS, esse cuidado deve ser redobrado, ainda mais se o contribuinte estiver envolvido nas operações interestaduais.

Além de todos os cuidados citados no decorrer deste artigo, o contribuinte também deve ficar atento aos documentos fiscais de entrada (compras) e saídas (vendas) de mercadorias, pois o regime de Substituição Tributária requer CFOPs (Código de Operação Fiscal) específicos para cada caso.

Consultando a nota fiscal de entrada, o contribuinte deverá analisar os seguintes pontos: se a NCM e a descrição estão de acordo, e se o CFOP da operação está correto em conformidade com o NCM. Ou seja, se por acaso aquele produto está sujeito à Substituição Tributária do ICMS e o fornecedor colocou o CFOP de operação normal ou vice-versa.

Essa simples verificação evitará fiscalizações recorrentes por parte do fisco estadual e até mesmo nortear a tributação de saída (venda) daquele produto, caso seja um produto novo no portfólio da empresa.

Seguindo os pontos explicados neste artigo, o contribuinte terá uma base segura para cumprir as obrigações tributárias e recolher de forma correta o imposto devido nas operações próprias e nas operações sujeitas ao regime de Substituição Tributária, se for o caso.

Ainda tem dúvidas sobre o assunto? Desenvolvemos um guia completo com todos os detalhes a respeito do ICMS ST. Além disso, te mostramos também como é possível ter processos tributários mais inteligentes a partir da consulta automatizada das notas fiscais.

Uma empresa focada em se tornar o maior SaaS do Brasil, conectando todas as áreas que utilizam documentos fiscais de uma empresa em um só lugar. Trabalhamos com NFes, NFSes, CTes, MDFes, NFCes, CFe-SAT com integrações com SAP, TOTVS, Bling, Tiny e muitos outros ERPs para facilitar as rotinas das empresas brasileiras!

.webp)