O IPI (Imposto sobre Produtos Industrializados) é um tributo indireto, ou seja, incide sobre o consumo, sendo então repassado no valor da mercadoria, por exemplo, roupas, remédios, alimentos etc.

Além disso, o IPI incide sobre produtos industrializados, nacionais ou estrangeiros. As alíquotas são variadas, e o percentual é aplicado de maneira seletiva, conforme a essencialidade do produto, assim, quanto menos essencial maior a alíquota.

Em março de 2022, com o intuito de beneficiar e reduzir a carga tributária, foi sancionado o Decreto nº 10.985/2022 com a redução das alíquotas vigentes.

Diante desse contexto, neste artigo vamos falar sobre os aspectos do IPI e seu impacto nas empresas. Continue a leitura e confira!

O que é um produto industrializado?

Um produto industrializado é fabricado em grande escala em fábricas, utilizando máquinas e equipamentos especializados. Ele segue padrões definidos e é diferente dos produtos artesanais. Esses produtos estão presentes em vários setores, como alimentos, eletrônicos, automóveis e roupas.

Os produtos industrializados possuem a aplicação do tributo IPI (Imposto sobre Produtos Industrializados) sob eles. Esse imposto é cobrado porque os produtos industrializados têm uma maior capacidade de produção e comercialização em larga escala, o que gera impactos econômicos significativos.

O que é IPI?

O IPI é um tributo de competência federal, sendo que sua incidência está relacionada à saída do estabelecimento industrial equiparado à industrial e/ou na importação com o desembaraço de mercadoria estrangeira.

Na Tabela de Incidência do Imposto sobre Produtos Industrializados – TIPI, temos as descrições e a alíquota vigente para cada produto. Vale ressaltar que as alíquotas estão diretamente relacionadas à essencialidade do produto: para os produtos de cesta básica, a alíquota é menor do que para cigarros. Como dito anteriormente, quanto menos essencial maior o percentual aplicado.

Além disso, para identificar as alíquotas é preciso observar a operação que está sendo realizada, bem como as situações previstas na legislação:

- Suspensão: quando há o adiamento do imposto.

- Isenção: é a previsão legal para a dispensa do pagamento.

- Incidência: é quando ocorre o fato gerador.

- Não incidência: quando não há fato gerador. Nesse caso, não há previsão legal para o pagamento do imposto.

Para alavancar o cenário econômico, o governo pode conceder incentivos. Nessa situação, podemos citar o recente Decreto nº 10.985/2022, publicado em março de 2022, no qual consta a instrução para reduzir as alíquotas vigentes do IPI.

Quem deve pagar o IPI?

O IPI incide sobre diversas categorias de negócios que estão envolvidas na produção e comercialização de produtos industrializados. Algumas das categorias abrangidas pelo IPI são:

- Indústria: fabricação de produtos em escala industrial, sejam eles alimentos, eletrônicos, automóveis, roupas, entre outros.

- Importadores: Empresas que importam produtos industrializados para serem comercializados no mercado interno também são obrigadas a pagar o IPI.

- Comércio atacadista: Empresas que realizam a revenda de produtos industrializados em grande quantidade para outros estabelecimentos comerciais.

- Comércio varejista: Embora o IPI não seja diretamente cobrado dos estabelecimentos varejistas, eles estão envolvidos indiretamente, pois os produtos industrializados que adquirem dos atacadistas já possuem o imposto embutido no preço de compra. Portanto, o valor do IPI é repassado ao consumidor final no momento da venda.

Qual o prazo para o pagamento do IPI?

O prazo para pagamento do IPI pode variar de acordo com a legislação fiscal vigente e a categoria de negócio envolvida.

Em geral, o IPI é pago mensalmente, em um prazo determinado pelo calendário fiscal estabelecido pela Receita Federal. Esse prazo costuma ser fixo e pode variar de acordo com o porte da empresa e o regime tributário ao qual ela está enquadrada.

É importante que as empresas acompanhem as datas estabelecidas para evitar atrasos no pagamento do imposto e possíveis penalidades ou juros.

⏩ Acesse o Calendário Fiscal 2023 e não perca nenhum prazo!

Como funciona a apuração do IPI?

A regulamentação de cobrança, fiscalização, arrecadação e administração sobre os Produtos Industrializados (IPI) está prevista no Decreto nº 7.212/2010. Assim, para manter a regularidade das operações realizadas na organização é necessário ter atenção aos requisitos para a aplicação das alíquotas vigentes, bem como o atendimento às instruções das normas legais e tributárias.

Por sua vez, em relação ao recolhimento para as saídas nos estabelecimentos industriais ou equiparados, o valor devido é calculado sobre as operações do mês (recolhimento mensal).

Já para a importação, o contribuinte deve observar os prazos previstos na legislação. Isso porque algumas empresas efetuam o recolhimento entre o décimo dia útil do mês subsequente ou vigésimo quinto dia do mês subsequente, de acordo com a operação realizada.

Por fim, o pagamento do imposto é realizado mediante Documento de Arrecadação Federal – DARF, sendo necessário identificar o código de apuração no documento. A legislação prevê multa e juros por atraso ou falta de recolhimento, assim como o contribuinte estará sujeito às autuações no caso de erro ou irregularidades nas operações.

Alíquota ad valorem

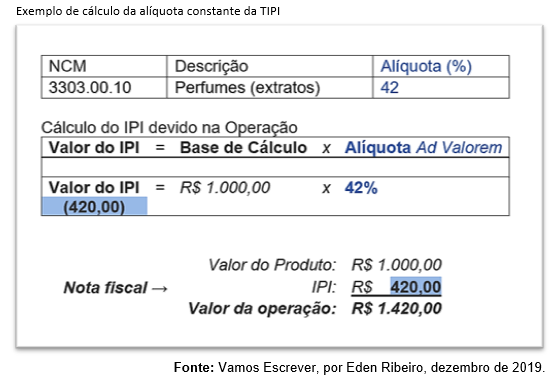

A forma mais comum para a apuração do IPI é a alíquota ad valorem que incide sobre o valor do produto.

Neste caso, o valor do imposto sobre a operação é calculado mediante a incidência da alíquota constante da TIPI sobre o valor da Nota Fiscal da mercadoria despachada conforme o exemplo:

Importante lembrar que a base de cálculo, ou seja, o valor sobre o qual incide a alíquota deve incluir valor do produto, frete, seguro e outras despesas acessórias relativas à transação.

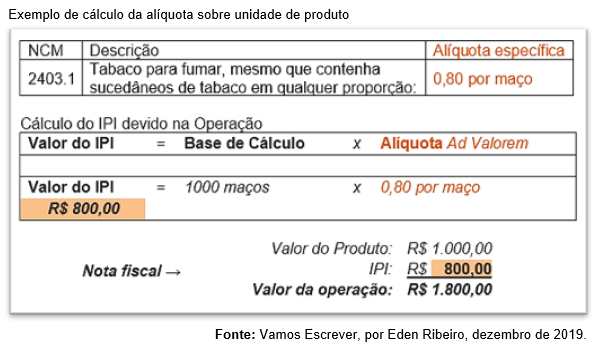

Alíquota específica

Nos casos em que a alíquota é específica, o valor do tributo devido é calculado pela aplicação da alíquota estabelecida em lei sobre a unidade de medida do produto, ou seja, quantidade, volume, peso, etc. Como exemplo, podemos tomar o caso abaixo:

Importante destacar que não raro os produtos gravados com alíquotas específicas também o são com alíquotas ad valorem.

Princípio da seletividade

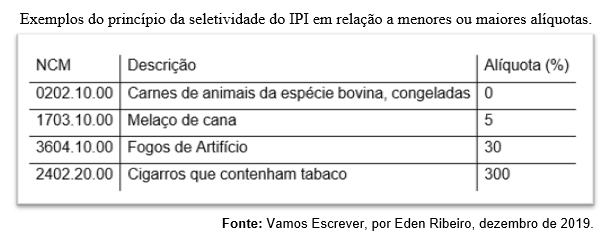

O princípio da seletividade prevê que o IPI deverá ter uma alíquota maior sobre produtos menos essenciais ou supérfluos e ser menos onerosa sobre produtos de maior necessidade.

Assim, por este princípio, o IPI de cigarros é de 300%, enquanto produtos de primeira necessidade têm alíquota reduzida, como pode-se observar nos exemplos abaixo:

Princípio da não-cumulatividade

Outra característica do IPI também é ser não-cumulativo. Isto significa que, do valor apurado numa operação, deve ser deduzido o valor do IPI recolhido nas operações anteriores.

Assim, do valor de IPI apurado em uma venda de um veículo por uma indústria, deve ser deduzido contabilmente o valor do IPI correspondente às peças e materiais usados na fabricação do referido veículo.

Como calcular IPI na nota fiscal?

O cálculo do IPI é feito com base na alíquota específica para cada tipo de produto. Aqui está uma descrição geral de como realizar o cálculo:

- Identifique a alíquota do IPI para o produto: Consulte a tabela de alíquotas do IPI para encontrar a porcentagem correspondente ao tipo de produto que está sendo comercializado. Essa informação pode ser obtida na legislação fiscal ou no site da Receita Federal.

- Calcule o valor do IPI: Multiplique a alíquota do IPI pelo valor do produto antes dos impostos. O resultado será o valor do IPI a ser adicionado na nota fiscal.

- Inclua o valor do IPI na nota fiscal: Adicione o valor calculado do IPI ao valor total do produto, incluindo os demais impostos incidentes, como o ICMS (Imposto sobre Circulação de Mercadorias e Serviços).

É importante lembrar que cada empresa pode ter particularidades em relação ao cálculo do IPI, dependendo do regime tributário em que está enquadrada e das normas específicas do setor. Recomenda-se consultar um contador ou profissional especializado em contabilidade fiscal para obter orientações precisas e atualizadas sobre o cálculo do IPI na nota fiscal.

Créditos de IPI: pagando menos e pagando certo

A legislação que regula o IPI prevê diversos tipos de créditos como incentivo a setores industriais ou a título de ressarcimento por impossibilidade de recuperação dos tributos.

Uma regra fundamental do IPI é não incidir sobre produtos exportados, corroborando a máxima popular de que nenhum país exporta imposto. Então, via de regra, os produtos exportados são imunes ao IPI.

Além disso, há diversos créditos que podem ser utilizados na apuração deste imposto, tais como: Créditos básicos; Insumos, Produtos intermediários, Material de embalagem; Crédito decorrentes de bens que não integram o produto final; Sobre peças de reposição; dentre outros.

A legislação do IPI prevê ainda casos de suspensão do recolhimento que, embora não acarretem redução efetiva do tributo, funcionam como uma ótima oportunidade para redução do capital de giro das empresas.

Não atrase nenhuma entrega com o Calendário Fiscal 2023

Interativo, fácil de usar e super intuitivo, o calendário fiscal da Qive, ajuda milhares de empresas a se organizarem em suas entregas de obrigações e não perderem o prazo.

O calendário é gratuito e você pode acessar quando quiser:

Aproveite e também conheça a Qive, uma plataforma de gestão e automação de processos fiscais e contábeis!

Veja também

Otimize rotinas, reduza custos e evite multas

Otimize rotinas, reduza custos e evite multas