Tipos de empresas - Saiba por qual optar - Parte II

O acompanhamento rigoroso do sistema tributário em que uma empresa se insere anualmente é fator determinante para que se possa corrigir ou manter o tipo de empresa escolhido anteriormente, visando à obtenção de bons resultados para o negócio. A assessoria de um profissional contábil eficiente ajudará você saber a hora certa de mudar ou não de determinado regime tributário.

Quando se fala em regime tributário, a atual legislação fiscal não permite mudança de tipo de empresa no mesmo exercício e, portanto, a opção terá que ser mantida para o exercício completo, de janeiro a dezembro. Somente será possível alterar no ano seguinte e, portanto, a opção deve ser muito bem estudada no final de cada exercício.

Isso por que essa opção é definida no primeiro pagamento do imposto — que geralmente se recolhe em fevereiro — ou, como ocorre com as empresas optantes do Simples Nacional, até o último dia útil do mês de janeiro.

Este post é a parte II deste artigo, no qual mostramos principalmente as características tributárias dos sistemas MEI (Microempreendedor Individual) e Simples Nacional.

Hoje, falaremos de forma mais aprofundada sobre os regimes tributários Lucro Real, Lucro Presumido e Lucro Arbitrado.

Quais os regimes tributários permitidos pela Lei?

Temos, assim, na atual legislação, cinco tipos de regimes tributários a optar: MEI (Microempresário Individual);

- Simples Nacional;

- Lucro Presumido (Anual e Semestral);

- Lucro Real;

- Lucro Arbitrado.

Este post pretende esclarecer alguns pontos que interessam a quem ainda tem dúvidas sobre o regime tributário a seguir.

Mesmo por que nem tudo é o que parece. A praticidade do SuperSimples, por exemplo, atrai muitas empresas, mas nem sempre isso é bom para elas. O Lucro Real também tem seus pontos fracos, assim como o Lucro Presumido. É preciso atentar a muitos detalhes da tributação, como veremos na sequência.

Como ocorre a tributação do Lucro Real?

Em princípio, qualquer empresa pode optar pelo Lucro Real, independentemente do porte ou área de atividades. A característica básica da tributação do Lucro Real é que ela é determinada pelo resultado contábil e, se houver prejuízo, não serão descontados IRPJ e CSLL. Além disso, o prejuízo apurado poderá ser compensado por lucros futuros, observado o teto máximo de 30% do lucro real.

É preciso muito cuidado, no entanto, para avaliar a diferença de tributação do Lucro Real e do Lucro Presumido, uma vez que ambos são permitidos para o mesmo cenário de empresas. Os principais critérios que devem ser analisados para estabelecer a melhor opção são:

- A margem de lucro antes do IRPJ e da CSLL;

- E os efeitos do PIS e da COFINS sobre o resultado.

Outra questão importante a ser avaliada está na escolha do período de apuração que pode ser trimestral ou anual. Se o peso das atividades sazonais no faturamento da empresa for grande, ou seja, se existir muita alternância de lucros e prejuízos, será melhor optar pela modalidade de cobrança anual.

Isso porque poderá haver suspensão ou redução de pagamento do IRPJ e da CSLL, quando os balancetes apontarem lucro real menor que o estimado ou prejuízos fiscais. Outra vantagem é que o prejuízo apurado no próprio ano pode ser compensado integralmente com lucros do exercício.

Na tributação pelo Lucro Real, modalidade trimestral, o IRPJ e a CSLL são calculados com base no resultado apurado no final de cada trimestre civil, de forma isolada. Com isso, haverá quatro apurações definitivas durante o exercício fiscal, uma a cada final de trimestre, não existindo a possibilidade de antecipações mensais como ocorre na opção da modalidade anual do Lucro Real.

Como ocorre a tributação do Lucro Presumido?

Nem todas as empresas podem optar pela tributação do Lucro Presumido, havendo restrições de acordo com o objeto social e o faturamento. Podem optar as empresas que não estejam obrigadas à tributação pelo Lucro Real em função da atividade exercida, da constituição societária ou da natureza jurídica.

A receita total no ano-calendário anterior para as empresas de Lucro Presumido deve ter sido igual ou inferior a R$ 78 milhões ou a R$ 6,5 milhões, multiplicados pelo número de meses em atividade no ano-calendário anterior, quando inferior a 12 (doze) meses.

No caso do regime tributário do Lucro Presumido, tanto o IRPJ como a CSLL são calculados a cada trimestre. A alíquota de cada tributo — entre 15% e 25% de IRPJ e 9% da CSLL — incide sobre as receitas com base em percentual de presunção variável da margem de lucro presumida — 1,6% a 32% do faturamento, dependendo da atividade — e sua determinação é dada pela Receita Federal. Alguns tipos de receita (como ganhos de capital e receitas de aplicações financeiras) são acrescidos integralmente ao resultado tributável.

Desta forma, esse tipo de regime tributário pode ser vantajoso para empresas com margens de lucratividade superior à presumida. Entretanto, é bom notar que elas estarão impedidas de aproveitar créditos resultantes do PIS e da COFINS, ainda que suas alíquotas sejam mais baixas. Com isso, para essa opção pelo Lucro Presumido é necessário atentar não apenas para o impacto no IRPJ e CSLL, como também no PIS e na COFINS.

O SEBRAE, em parceria com o FGVtec, disponibiliza um simulador tributário que, com certeza, ajudará seu contador a calcular se vale a pena a migração entre o Simples Nacional e o Lucro Presumido.

Como ocorre a tributação do Lucro Arbitrado?

Normalmente, a opção pela tributação do Lucro Arbitrado acontece por iniciativa das autoridades fiscais, quando são constatadas irregularidades na escrituração contábil e, portanto, os dados são considerados sem valor ou inidôneos.

É possível, porém, que esse tipo de tributação ocorra por iniciativa da própria empresa; em geral, para corrigir erros antes que a Receita Federal os identifique. Isso está previsto na legislação fiscal, entretanto, é preciso que a receita bruta seja conhecida. Nesse caso, as alíquotas de cálculo do IRPJ e CSLL são semelhantes às do Lucro Presumido, com um acréscimo de 20%.

Como você vê, são inúmeros os detalhes para se definir qual é o melhor regime tributário para sua empresa. Além disso, é necessário reavaliar a modalidade escolhida a cada ano fiscal, uma vez que mudanças ocorrem o tempo todo. Pode haver redução ao aumento de despesas, novos investimentos, aceleração ou desaceleração do preço dos insumos, entre tantas outras variações.

Somente um profissional contábil de confiança poderá ajudá-lo a escolher a melhor opção de regime tributário! Quer acompanhar as novidades dessa área? Siga a Qive no LinkedIn e acompanhe nossas publicações!

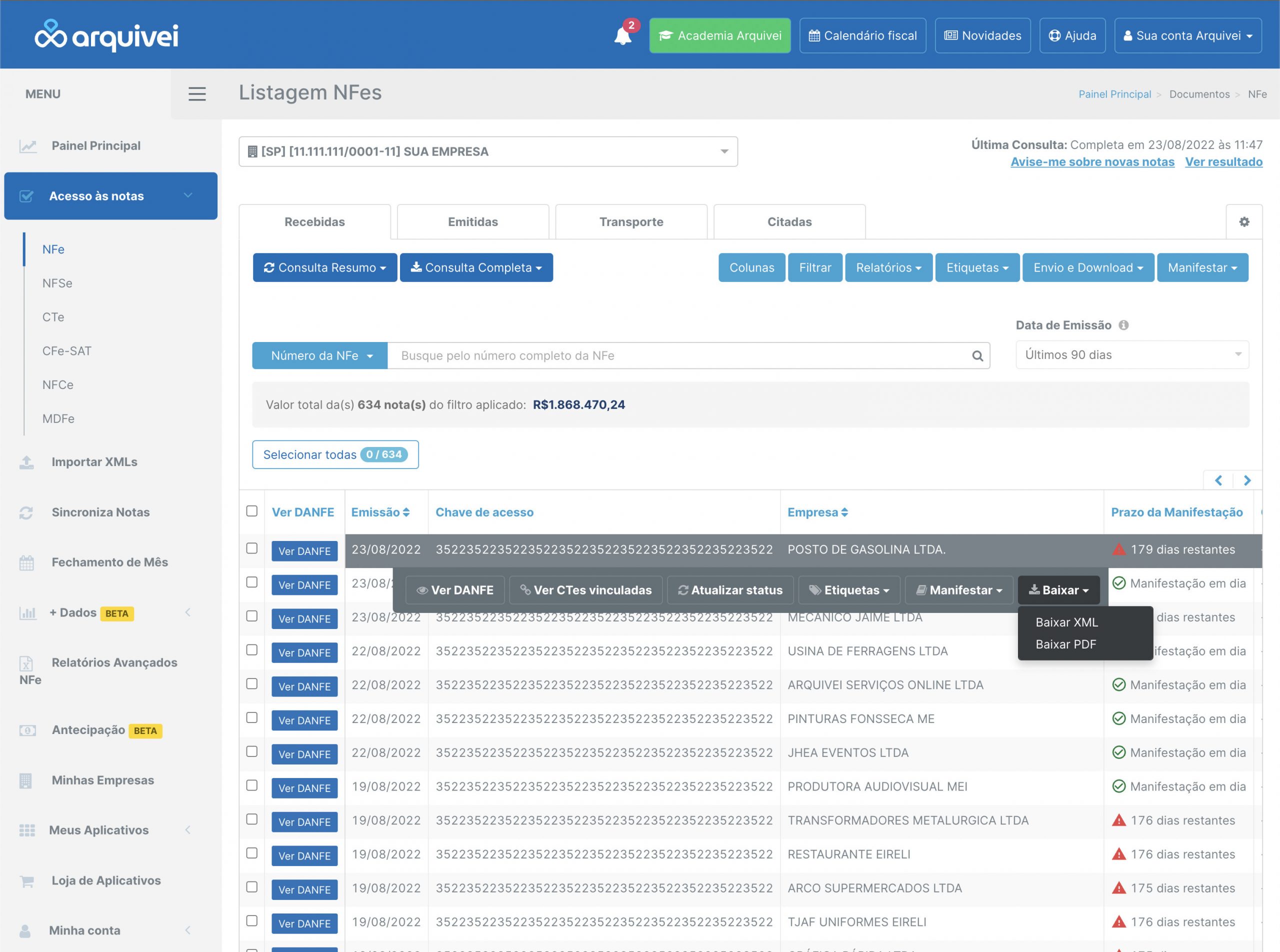

Uma empresa focada em se tornar o maior SaaS do Brasil, conectando todas as áreas que utilizam documentos fiscais de uma empresa em um só lugar. Trabalhamos com NFes, NFSes, CTes, MDFes, NFCes, CFe-SAT com integrações com SAP, TOTVS, Bling, Tiny e muitos outros ERPs para facilitar as rotinas das empresas brasileiras!

.webp)