Administrar uma empresa envolve uma grande diversidade de atividades, especialmente nos departamentos de BackOffice, que desempenham papel essencial de organização. Contudo, em todos os setores, a rotina é permeada pela necessidade de controle e mensuração de custos.

Nesse contexto, as Notas Fiscais (NF) são ferramentas que permitem não apenas o controle financeiro, mas também oferecem novas compreensões embasadas sobre tributação e receita.

Vamos explorar como analisar cuidadosamente as NF-e pode transformar processos internos e otimizar as operações em diversas áreas. Desde aplicação em conferência de pedidos e recebimento de mercadorias, até a análise de custos com fornecedores, pagamento e a conferência tributária, demonstraremos estratégias práticas para maximizar a eficiência em sua empresa.

Descubra como utilizar as NF-e como aliadas em seu dia a dia, assim você não apenas garante conformidade legal, mas também impulsiona agilidade e segurança nas rotinas corporativas.

Quais atividades administrativas podem se beneficiar com notas fiscais?

Muitas são as atividades que são realizadas na administração de uma empresa. Por exemplo, os departamentos de BackOffice, sempre dependerão muito da organização da companhia.

Porém, em todos os departamentos encontramos diferentes rotinas que devem ser seguidas, e que, em sua maioria, envolvem o controle e a mensuração de custos.

E a melhor forma de estar a par do controle de custos é nos apoiarmos na análise das Notas Fiscais, de entrada e saída da empresa. Isso porque, atualmente, qualquer mercadoria que entra na empresa é feita através de uma operação de compra, que por sua vez deve ser formalizada pela emissão da NFe.

Da mesma forma, todas as operações de venda, ou prestações de serviços, são formalizadas através de emissão de NFe, NFSe ou NFCe. Dessa maneira, somos capazes de mensurar a receita bruta da empresa e sua movimentação de estoque.

Com a análise adequada das emissões de NFe conseguimos destacar diversos indicadores corporativos, que vão desde a tributação, até o controle da receita.

Para exemplificar melhor como podemos usar notas fiscais em nossa rotina de escritório, listamos algumas atividades administrativas com NF que otimizam processos e controladorias internas. Veja a seguir:

Conferência de pedidos e recebimento de mercadorias

É de extrema relevância acompanhar nossos pedidos, assim como é muito importante receber todas as NFe de entrada. Essa importância existe pois é a partir do recebimento da nota que ocorre a integralização das mercadorias do estoque.

A integralização, por sua vez, alimenta créditos tributários e pagamentos aos fornecedores.

E é exatamente no momento de receber a mercadoria que podemos identificar se a Nota Fiscal é idônea. Isso quer dizer que, com a Nota em mãos, podemos conferir se ela está conforme o pedido; se está conforme o descarregamento do caminhão; se a tributação contida na NFe está correta e, por fim, conseguimos conferir ainda se todos os dados cadastrais pertencem ao remetente e ao destinatário.

A conferência deve ser feita atentamente para evitar erros de emissão, trocas de pedido ou falha na entrega. Para te ajudar nessa conferência, separamos os principais pontos de erros, para que você esteja atento e evite falhas.

- Erro de emissão: por exemplo para outra filial, ou empresa do mesmo grupo econômico;

- Erro na quantidade carregada no caminhão em relação à quantidade que consta na NFe;

- Divergência entre o que foi o pedido de compra e a NFe de compra recebida;

- Emissão de NFe com valores diferentes do que foi acordado com o departamento que realizou a compra;

- Tributação errada: por exemplo aplicação de redução de base de cálculo ou erro na classificação do NCM.

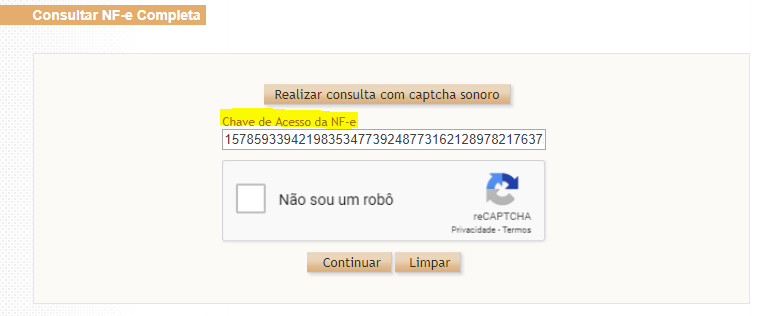

Por isso, é sempre importante consultar a NFe no portal Nacional, a fim de constatar sua autorização e veracidade, a consulta pode ser feita através do site da fazenda.

Análise de custos e gastos com fornecedores

Uma das métricas e indicadores mais importantes da empresa é o controle de custos. Esses custos podem ser identificados, e mensurados, através de comparativos entre os fornecedores, e podemos utilizar a NFe a nosso favor nessa tarefa.

Nesse caso, elas servem para trazer base fiscal e documental à análise, pois, através dela, conseguimos identificar o custo de aquisição de cada mercadoria, bem como sua origem, seja por estado ou tipo de fornecedor.

Uma das formas que podemos utilizar para analisar o custo de aquisição por fornecedor, é extrair o movimento de recebimento de NFe de entrada.

Podemos filtrar por fornecedor, por UF, regime tributário e ainda custo de aquisição e NCM.

Com esses dados em mãos, somos capazes identificar qual fornecedor oferece valores de venda mais vantajosos, por exemplo.

Pagamento de fornecedores

Sabemos que devemos registrar a partir de NFes todas as aquisições da empresa, sejam elas compra de mercadorias para revenda, composição de ativo imobilizado, ou mesmo para uso.

Essas notas devem ser, obrigatoriamente, registradas no SPED ICMS/IPI. Com essa obrigatoriedade de escrituração fiscal e contábil, obtemos suporte no fluxo e controle do departamento de contas a pagar.

Ao utilizarmos o recebimento fiscal como base de pagamento dos fornecedores, temos segurança de que pagamos todas as NFe corretamente.

É importante notar que, enquanto contribuinte destinatário, temos a obrigatoriedade de escrituração fiscal.

Afinal, uma empresa que não escritura a NFe de entrada em seus livros, estará sujeita ao apontamento de infração fiscal.

Conferência de tributos

Sabemos que é a partir do arquivo XML, autorizado pela Secretaria de Fazenda, que são feitos os cruzamentos fiscais e contábeis. Os responsáveis pela análise são as Receitas estadual, federal e municipal.

Mas como os contribuintes podem realizar uma conferência tributária própria para que não encontrem inconsistências nas auditorias e cruzamentos realizados pelos órgãos reguladores?

Vamos analisar duas situações que apresentam a conferência de tributos:

Situação 1

Através da Nota Técnica 2013/006, implementou-se novas regras de validação.

Tais regras são específicas para conferência da alíquota de 4%, aplicada nas operações interestaduais com bens e mercadorias importadas, ou com componentes importados.

Quando o contribuinte emite sua NFe e atribui a origem da mercadoria como “1” Estrangeira – Importação direta, a Secretaria de Fazenda realiza cruzamentos fiscais entre as informações do NCM utilizado.

Caso esse NCM conste na Lista da Camex, o contribuinte deveria utilizar a origem da mercadoria “6” que, por sua vez, não demanda a aplicação dos 4% nas operações interestaduais.

Lembrando que essa determinação consta no Convênio ICMS 38/2013.

Situação 2

A implementação de campos específicos também é uma realidade. Eles servem para trazer informação do FECP – Fundo de Combate à Pobreza.

Logo, não devemos informar os valores de FECP nos campos destinados ao ICMS. Com essa alteração, nos campos FECP devemos inserir os valores destinados à cobrança do fundo.

Por exemplo, devemos inserir os valores de base de cálculo, alíquota e tributo, nesses campos específicos.

Devemos informar, no campo de “Informações Adicionais do Produto”, as tags “indAdProd”, os valores, e, quando existirem por item, oos campos vBCFCP; pFCP; vFCP; vBCFCPST; pFCPST; e vFCPST.

NFe Simples Nacional X Auditoria fiscal aplicada pela Receita Federal do Brasil

O Fisco identificou disparidades fiscais anteriores a 2023 relacionadas à escrituração fiscal de NF-e no EFD ICMS/IPI e ao livro fiscal de entradas de mercadorias na EFD – ICMS/IPI.

No registro fiscal, consta um crédito fiscal de ICMS com alíquota de ICMS integral. No entanto, ao analisar a NF-e emitida pelo vendedor/remetente, observa-se que o crédito tributário não está no campo apropriado do arquivo XML da NF-e.

Isso ocorre porque a empresa emissora está enquadrada no regime tributário do Simples Nacional, que não transfere crédito de ICMS em sua alíquota completa.

Foi recentemente implementado, no mês 10/2023, novos campos no XML da NFe com emissão realizada por contribuintes do Simples Nacional.

A novidade ocorreu através da alteração realizada no art. 63 do RICMS-SP/2000, em conformidade com a disposição do § 5º do art. 60 da Resolução CGSN nº 140/2018, que demanda a obrigatoriedade de apresentação dos créditos de ICMS das empresas optantes do Simples Nacional.

Os novos campos da NFe serão:

- “vCredICMSSN”: campo que informa o valor de crédito do ICMS, que pode ser aproveitado, conforme disposto no art. 23 da Lei Complementar nº 123/2006; e

- “pCredSN”: campo que informa alíquota aplicável para o cálculo do crédito.

Concluímos que a gestão estratégica dos documentos fiscais, além de atender uma demanda de conformidade legal, tributária e contábil, também pode nos ajudar nos demais departamentos das empresas.

A gestão auxilia na organização das rotinas de forma mais segura e com lastro diretamente na Secretaria de Fazenda. Dessa forma, podemos trazer mais agilidade e segurança nas rotinas corporativas.

Em nosso artigo, citamos atividades que vão otimizar situações rotineiras, sejam elas do departamento de compras, recebimento fiscal, faturamento ou custos.

Você que acompanha nossos artigos, utiliza a NFe como ferramenta de apoio e gestão em qual rotina e qual departamento?

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Qive para gestão financeira e fiscal do jeito certo: automatizada e estratégica.