Correlação CST x CFOP - Fundamentos de análise na emissão e recebimento de documentos fiscais

A execução para a emissão de notas fiscais geralmente não é uma atividade complexa quando há todas as informações preparadas para digitação, ou um sistema parametrizado para emitir um documento fiscal em poucos cliques.

A grande questão no processo de emissão é justamente a complexidade em obter todas as informações que devem constar no documento e configurar os parâmetros do sistema de forma correta.

Existem dois critérios extremamente relevantes, os quais devem ser considerados durante essa parametrização: o CFOP e o CST.

Tanto no faturamento, bem como no recebimento, esses itens são fundamentais para adequar a nota fiscal aos padrões legais estabelecidos pelo fisco.

1. Vamos relembrar o que é CFOP?

CFOP significa Código Fiscal de Operações e Prestações e tem por finalidade identificar a natureza da operação e tributação a ser aplicada no documento fiscal que está representando a transação.

Este código é composto por quatro dígitos, onde o primeiro define se a operação é de entrada ou saída, interna, interestadual ou com o exterior; já o segundo dígito, determina o grupo da operação; enquanto, que o terceiro e quarto dígitos apresentam o tipo da operação.

A tabela de CFOP foi estabelecida através do Convênio S/N, de 15 de dezembro de 1970, e sua versão atualizada com o histórico de alterações, pode ser encontrada no Anexo II deste mesmo convênio.

2. O que é CST?

CST significa Código de Situação Tributária. Este código é utilizado somente pelas empresas sob o Regime Periódico de Apuração (RPA), afim de demonstrar a origem da mercadoria, bem como sua tributação aplicada no documento fiscal.

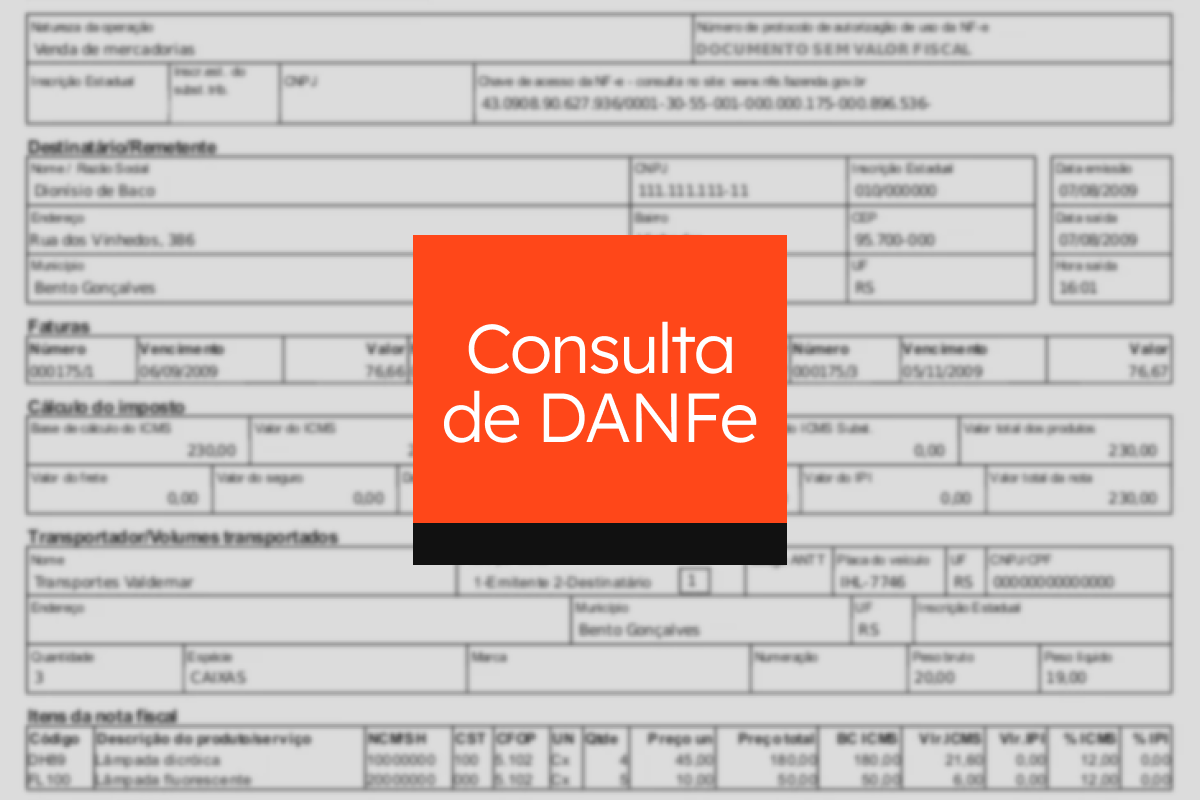

Geralmente, no Documento Auxiliar da Nota Fiscal Eletrônica (DANFE), é possível visualizar apenas o CST do ICMS. Os demais códigos de situação tributária, referentes aos outros tributos, serão encontrados apenas no arquivo XML.

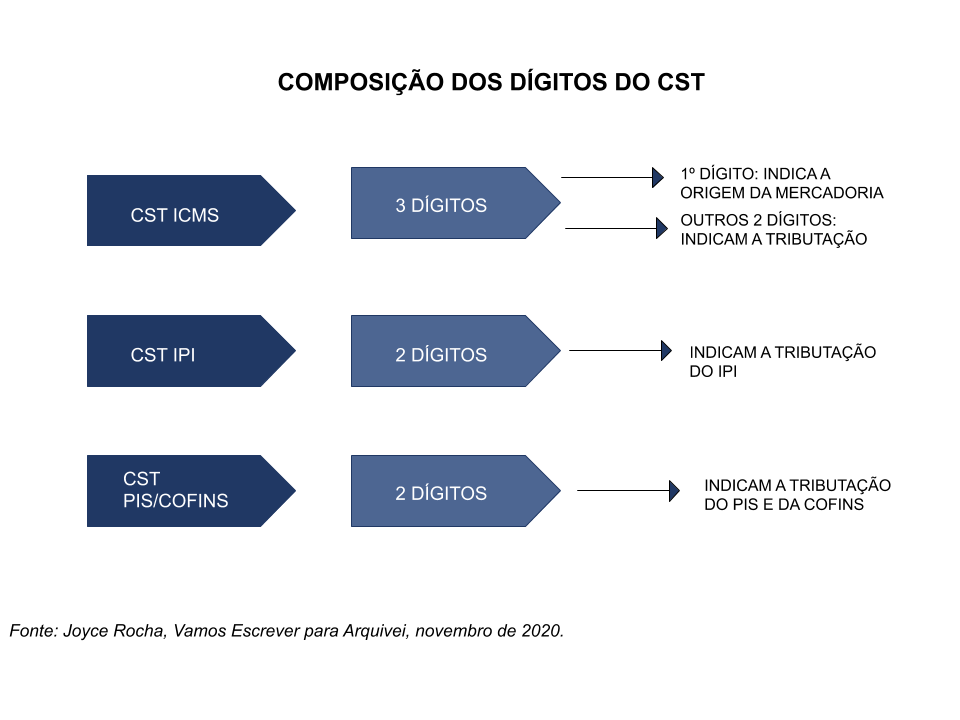

A composição dos dígitos do CST varia de acordo com o tributo representado, portanto, para cada tributo da nota fiscal (ICMS, IPI, PIS ou COFINS) haverá uma tabela de CST correspondente. Veja:

É de suma importância que a escolha do CST aplicado a cada tributo tenha correlação com o CFOP da nota fiscal, de modo que os itens se complementem e demonstrem, de forma clara, a operação de fato.

Portanto, para fazer essa correlação CFOP x CST de maneira adequada, o contribuinte precisa ter ciência: da operação realizada; estar em posse da tabela CFOP; saber onde encontrar as tabelas CST do ICMS, IPI, PIS e COFINS na legislação; e conhecer as características dos tributos da nota fiscal.

2.1. Tabela CST ICMS

Como vimos na imagem anterior, o código de situação tributária do ICMS é composto por 3 dígitos: o 1º dígito indica a origem da mercadoria, que pode ser encontrado na Tabela A; os outros 2 dígitos demonstram a tributação do ICMS, que estão definidos na Tabela B

Ambas as tabelas para definição do CST de ICMS estão previstas pela legislação através do Anexo I do Convênio S/N, de 15 de dezembro de 1970.

2.2. Tabela CST IPI, PIS e COFINS

O código de situação tributária do IPI, PIS e COFINS é composto por 2 dígitos e possui uma particularidade. Uma parte dos CSTs será para a definição da tributação nas operações de entrada e a outra parte para as operações de saída.

Com relação aos tributos federais, as tabelas CST do IPI, PIS e COFINS foram disponibilizadas aos contribuintes através de norma federal.

A Instrução Normativa RFB 1.009, de 10 de fevereiro de 2010, aponta, inclusive, que essas tabelas de códigos deverão ser utilizadas tanto para emissão de nota fiscal, como para a formalização das informações na Escrituração Fiscal Digital (EFD).

3. Características Tributárias para Definição de CFOP e CST

Com o conhecimento da tabela CFOP, bem como das tabelas de CST de cada tributo, é necessário que o contribuinte tenha ciência das características tributárias dos impostos e contribuições que serão representados em todos esses códigos.

Vejamos os principais conceitos de cada um deles:

- ICMS

O fato gerador do ICMS ocorre na saída da mercadoria do estabelecimento contribuinte ou no início da prestação de serviço de transporte interestadual e intermunicipal e de comunicação.

O contribuinte pode ser qualquer pessoa física ou jurídica que realize essas operações com habitualidade ou em volume que caracterize intuito comercial.

- IPI

O fato gerador do IPI ocorre na saída do produto industrializado do estabelecimento industrial ou equiparado a industrial.

O contribuinte deste imposto é qualquer pessoa jurídica que execute operações de industrialização ou equiparadas a indústria.

- PIS/COFINS

O fato gerador do PIS e da COFINS é a obtenção de receitas. No caso dos contribuintes que apuram esses tributos pelo Regime Cumulativo, o fato gerador será o alcance de faturamento, ou seja, receitas oriundas da atividade empresarial.

Já os contribuintes que apuram o PIS e a COFINS sob o Regime Não Cumulativo, o fato gerador será a obtenção de qualquer tipo de receita, independentemente de sua denominação ou classificação contábil.

Através desse pacote de informações, tanto o emitente como o destinatário estarão aptos para analisar, fazer as correlações e validações dos CFOPS e CSTs utilizados na nota fiscal.

4. Correlação CFOP x CST

O ponto de partida dessa análise será a operação realizada. É importante estar ciente de qual transação está efetivamente ocorrendo através do documento fiscal.

A melhor forma de ver as instruções sobre correlação CFOP x CST é com um exemplo prático. Observe:

Situação Modelo

Natureza da Operação: venda de produção do estabelecimento

UF do Remetente: São Paulo (Indústria)

UF do Destinatário: Rio de Janeiro (Comércio – Aquisição para revenda)

Observação: produto fabricado com matéria-prima 100% nacional; sem substituição tributária.

4.1. Análise Fiscal – Cruzamento da Operação x CFOP x CST

As premissas básicas para o cruzamento das informações entre CFOP e CST sempre vão partir de três critérios: o primeiro, analisar o CFOP; segundo, definir o código de situação tributária correto para a origem da mercadoria e tributação do ICMS; terceiro, classificar a tributação do IPI, PIS e COFINS, conforme a operação.

Como vimos na situação exemplo, a mercadoria comercializada é fruto de industrialização no estado de São Paulo e seu destinatário está no Rio de Janeiro.

A partir dessas informações, validaremos o primeiro critério de definição do CFOP, onde o primeiro dígito indica operação de saída interestadual, o segundo define o grupo, no caso uma operação de venda, e os últimos dígitos demonstram o tipo de operação, isto é, a venda de mercadoria fabricada pelo próprio estabelecimento.

Conforme a tabela CFOP, o código referente a essa operação é 6.101 que significa venda de produção do estabelecimento.

O segundo critério de análise está na classificação tributária da operação com relação ao ICMS, onde o contribuinte precisará identificar qual CST representará corretamente a origem da mercadoria e a forma de tributação deste imposto.

Como o produto vendido foi fabricado com matéria-prima 100% nacional, e haverá a saída da mercadoria com intuito comercial, ocorrerá o fato gerador do ICMS.

Através da tabela A do CST de ICMS, que indica origem da mercadoria, veremos que o 1º dígito a ser utilizado é o número “0”, pois este identifica o produto nacional.

Na tabela B, observamos que ao ocorrer o fato gerador do ICMS integralmente (CFOP 6.101 – Venda), sem existência da substituição tributária, os dígitos que classificarão essa operação são “00”; portanto, o CST do ICMS estará validado e será “000”.

A classificação da tributação federal da operação, através da tabela CST de IPI, PIS e COFINS será o último critério de análise dentro das três premissas básicas.

A operação representa uma saída de produto industrializado do estabelecimento industrial. Esse ato provoca o fato gerador do IPI, ou seja, haverá tributação deste imposto.

Na Tabela CST de IPI, o código que classifica a saída tributada é o de número “50”.

Ao analisarmos o PIS e a COFINS, está claro que a operação de venda de mercadorias vai gerar uma receita para o estabelecimento emitente, deste modo, ocorrerá o fato gerador de ambos.

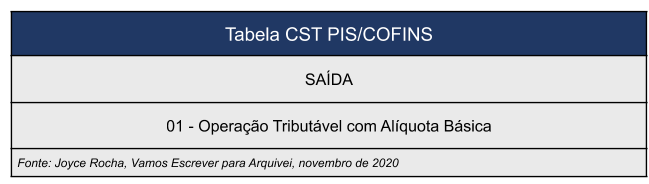

O CST que representa uma operação tributável em parâmetros gerais no PIS/COFINS é o código “01”.

Com base nesse passo a passo, conseguimos revisar a operação como um todo, validar todos os códigos escolhidos e concluir a correlação do CFOP x CST ICMS x IPI x PIS e COFINS.

5. Mitigação de Riscos e Conformidade Fiscal

A prática de correlação entre as operações fiscais e a observação do CFOP e dos seus códigos de situação tributária, oferecem aos contribuintes uma segurança fiscal relevante, pois permite uma garantia de conformidade fiscal com as regras estabelecidas pelo fisco. Portanto, estar atento à emissão e ao recebimento de notas fiscais é um procedimento que mitiga riscos e protege a organização.

É importante ressaltar que o recebimento de documento fiscal incorreto também pode ser prejudicial ao adquirente, dado que em muitos estados existem dispositivos legais que aplicam a responsabilidade fiscal de maneira solidária também para aqueles que dão entrada nos livros fiscais de um documento incorreto e/ou inidôneo.

Por último, a dica de ouro é sempre ter um olhar crítico na análise da nota fiscal, principalmente nas situações onde os códigos não apresentam tributação. Nestas situações, busque imediatamente uma fundamentação legal nas informações adicionais que justifique tal ato.

Aproveite e também conheça a Qive, uma plataforma de gestão e automação de processos fiscais e contábeis!

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para a autora: joycerocha@vamosescrever.com.br

Autora Vamos Escrever, é bacharel em Ciências Contábeis e pós-graduada em Contabilidade, Compliance e Direito Tributário. É Sócia Diretora de Operação na MF Contadores Assiociados e possui mais de 10 anos de experiência na área contábil e tributária de pequenas, médias e grandes empresas. Apaixonada pela Ciência Contábil, compartilha seus conhecimentos como instrutora e produtora de conteúdo nas mídias sociais. 📩joycerocha@vamosescrever.com.br

.webp)