Conhecido como Diferencial de Alíquotas (DIFAL) na Substituição Tributária, somente existe nas operações com contribuintes do ICMS e depende de acordo entre os Estados e o Distrito Federal.

Mas como saber se o Diferencial de Alíquotas será cobrado nas operações interestaduais com mercadorias destinadas ao ativo imobilizado ou despesa pelo destinatário?

Estamos diante de um deslocamento da responsabilidade tributária, o mais comum é que o diferencial de alíquotas seja de responsabilidade do destinatário da mercadoria, mas nesta modalidade, o fisco dos Estados e Distrito Federal por meio de acordo (Protocolo ICMS ou Convênio ICMS) resolveram cobrar o imposto (DIFAL) do remetente da mercadoria sujeita à substituição tributária do ICMS.

Neste caso, o fisco elegeu como responsável tributário pelo recolhimento do ICMS devido a título de Diferencial de Alíquotas o remetente da mercadoria (exemplo parágrafo único da Cláusula primeira do Protocolo ICMS 136/2013).

Mas como identificar que o remetente da mercadoria é o responsável pelo recolhimento do ICMS devido a título de Diferencial de Alíquotas?

1º – Consulte se o Confaz autorizou os Estados e o Distrito Federal a cobrar ICMS Substituição Tributária da mercadoria – para isto consulte a relação anexa ao Convênio ICMS 92 de 2015, que uniformizou a lista de mercadorias sujeitas ao ICMS-ST e criou o Código Especificador da Substituição Tributária – CEST;

2º – Consulte se há acordo entre as unidades federadas (remetente e destinatário) para cobrar ICMS-ST da operação; e

3º – Consulte se no acordo (Protocolo ou Convênio ICMS) há cláusula determinando que o remetente é o responsável pelo recolhimento do ICMS devido a título de diferencial de alíquotas.

Quais são as informações necessárias para identificar se será cobrado do fornecedor da mercadoria o ICMS devido a título de diferencial de alíquotas:

– Operação interestadual;

– Destinatário contribuinte do ICMS;

– Mercadoria destinada ao consumo final: ativo imobilizado ou despesa; e

– NCM e descrição da mercadoria.

Informações necessárias para calcular o ICMS devido a título de diferencial de alíquotas:

– Alíquota do ICMS próprio do fornecedor na operação interestadual; e

– Alíquota do ICMS na unidade federada de destino; além do valor da mercadoria, IPI e outras despesas.

Não se preocupe, para ficar atualizado é só assinar a newsletter da Qive:

Quando será recolhido aos cofres da unidade federada de destino da mercadoria o diferencial de alíquotas?

– Antes de a mercadoria sair do estabelecimento remetente, quando este não possuir Inscrição Estadual como Substituto Tributário na unidade federada de destino (recolhimento por operação); e

– No mês seguinte à operação, quando o destinatário da mercadoria for inscrito como Substituto Tributário na unidade federada de destino (recolhimento por apuração).

Fundamentação legal: Convênio ICMS 81/93

Conclusão:

Somente será cobrado o Diferencial de Alíquotas – DIFAL do fornecedor da mercadoria, quando o destinatário for contribuinte do ICMS e houver acordo entre as unidades federadas (Protocolo ICMS ou Convênio ICMS).

Este diferencial de alíquotas depende de acordo entre as unidades federadas e somente existe nas operações com mercadorias sujeitas ao ICMS Substituição Tributária.

Nesta modalidade, cobra-se do remetente o diferencial de alíquotas nas operações interestaduais com mercadoria sujeita ao ICMS-ST.

O valor do Diferencial de Alíquotas depende da alíquota interestadual e alíquota interna na unidade federada de destino.

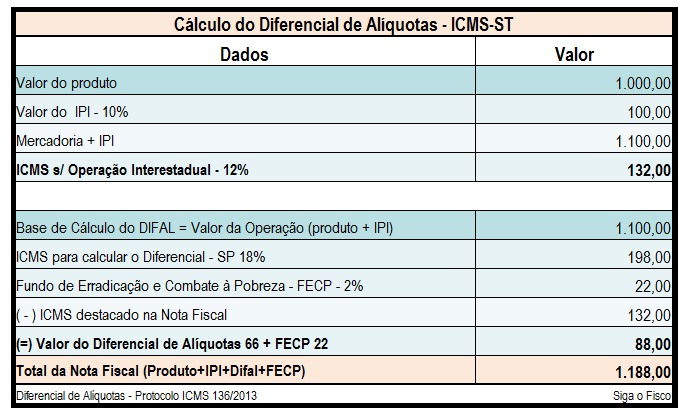

Exemplo:

Operação interestadual – destinatário contribuinte do ICMS – mercadoria destinada ao consumo final – despesa

Mercadoria nacional – outros aparelhos telefônicos, 8517.18.91

Remetente: fabricante contribuinte do ICMS estabelecido no Estado de São Paulo

Destinatário: Contribuinte do ICMS estabelecido no Estado do Rio de Janeiro

Protocolo ICMS entre SP e RJ 136/2013

Alíquota do ICMS operação própria – interestadual: 12%

Alíquota do ICMS no Estado do RJ: 18%

Fundo de Erradicação e Combate à Pobreza – FECP: 2%

Valor da mercadoria R$ 1.000,00

Valor do IPI: R$ 100,00

Vide Protocolo ICMS 136/2013, de 6 de dezembro de 2013

Dispõe sobre a substituição tributária nas operações com produtos eletrônicos, eletroeletrônicos e eletrodomésticos.

Os Estados do Rio de Janeiro e de São Paulo, neste ato representados pelos seus respectivos Secretários de Fazenda, considerando o disposto nos arts. 102 e 199 do Código Tributário Nacional (Lei n. 5.172, de 25 de outubro de 1966), e no art. 9º da Lei Complementar n. 87/96, de 13 de setembro de 1996 e o disposto nos Convênios ICMS 81/93, de 10 de setembro de 1993, e 70/97 , de 25 de julho de 1997, resolvem celebrar o seguinte:

P R O T O C O L O

Cláusula primeira Nas operações interestaduais com as mercadorias listadas no Anexo Único deste protocolo, com a respectiva classificação na Nomenclatura Comum do Mercosul / Sistema Harmonizado – NCM / SH, destinadas ao Estado do Rio de Janeiro ou ao Estado de São Paulo, fica atribuída ao estabelecimento remetente, na qualidade de sujeito passivo por substituição tributária, a responsabilidade pela retenção e recolhimento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS relativo às operações subsequentes.

Parágrafo único. O disposto no caput aplica-se também à diferença entre a alíquota interna e a interestadual sobre a base de cálculo da operação própria, incluídos, quando for o caso, os valores de frete, seguro, impostos e outros encargos transferíveis ou cobrados do destinatário, na hipótese de entrada decorrente de operação interestadual, em estabelecimento de contribuinte, de mercadoria destinada a uso, consumo ou ativo permanente.

Cálculo do DIFAL – Protocolo ICMS 136/2013:

Se fosse mercadoria importada a alíquota interestadual do ICMS seria de 4%.

Gostou desse post? Curta e compartilhe nas redes sociais: Facebook, LinkedIn e Twitter.

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Qive para gestão financeira e fiscal do jeito certo: automatizada e estratégica.