O diferencial de alíquotas é a obrigatoriedade do recolhimento do ICMS relativo à diferença existente entre a alíquota interna praticada no estado de destino e a alíquota interestadual nas operações e prestações.

O Diferencial de alíquotas é aplicado em algumas situações, como por exemplo:

- Vendas para Uso e Consumo;

- Vendas para Ativo Imobilizado;

- Vendas para Não Contribuintes do ICMS.

Deste modo, deve ser observado a existência do diferencial de alíquotas quando a operação interestadual estiver sujeita à alíquota de 4% ou 12% e a alíquota interna do produto superior a 7%, 12%, 18% ou 25%.

Além disso, é necessário verificar o regulamento interno sobre a alíquota de cada produto para efetuar o devido cálculo.

1. Qual o objetivo do diferencial de alíquota?

Seu objetivo é equiparar, exclusivamente, a carga tributária na aquisição de mercadorias e bens vindas de outros estados à unidade de destino.

Deste modo, somente vai haver recolhimento se a alíquota interna do item for superior a alíquota interestadual da operação – conforme instituído na Lei Complementar nº 87/1996 (Lei Kandir) que dispõe sobre o ICMS a nível nacional.

Ademais, o seu fato gerador é a entrada da mercadoria ou bem ao estabelecimento do adquirente da mercadoria, classificado para uso e consumo ou ativo imobilizado. Esse tratamento refere-se aos contribuintes do ICMS.

Nas entradas de mercadorias destinadas ao uso e consumo adquiridos em operações interestaduais, sendo o destinatário optante do regime periódico de apuração e a alíquota interna do produto superior à alíquota interestadual, é devido o diferencial de alíquotas.

A responsabilidade do recolhimento no caso de mercadorias de uso e consumo ou do ativo imobilizado vendidas a contribuintes do ICMS fica de responsabilidade pelo recolhimento o destinatário (comprador) e não ao do remetente.

2. Como fica o cálculo do diferencial de alíquota sobre as operações de uso/consumo e ativo imobilizado?

Podemos dizer que existem duas maneiras de se calcular o diferencial de alíquota (DIFAL) para as empresas contribuintes do ICMS, sendo a apuração por dentro e por fora. E o cálculo vai depender de cada estado.

De modo geral, o cálculo por fora seria o mais simples de se efetuar, porém não são todos os estados que a utilizam. A maioria deles adotam o cálculo por dentro, que por sinal tende a ser mais oneroso da empresa.

Além disso, você deve saber a regra do estado que o contribuinte adquiriu a mercadoria. É importante sempre ser considerado as normas e legislações do estado, seguindo a lógica do comprador com as operações de uso/consumo e ativo imobilizado.

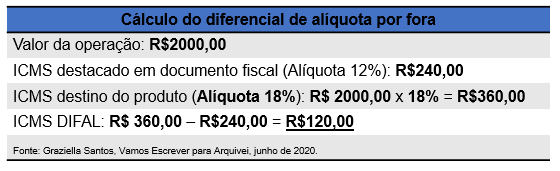

Um exemplo clássico no estado de São Paulo, é o cálculo do diferencial de alíquota por fora. Vejo de modo prático:

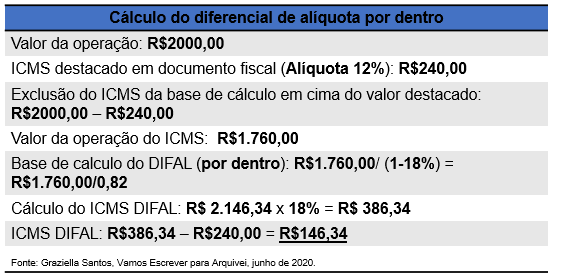

Já o cálculo por dentro em regra geral é feito da seguinte forma:

Por via de regra, o valor do ICMS já está embutido ao preço, por isso o cálculo trata a exclusão do ICMS na base de cálculo do documento.

Ressalto que sempre se deve verificar as nuances do seu estado para o cálculo efetivo do cálculo por dentro, referente ao diferencial de alíquotas.

3. Como fica o preenchimento no EFD-ICMS/IPI?

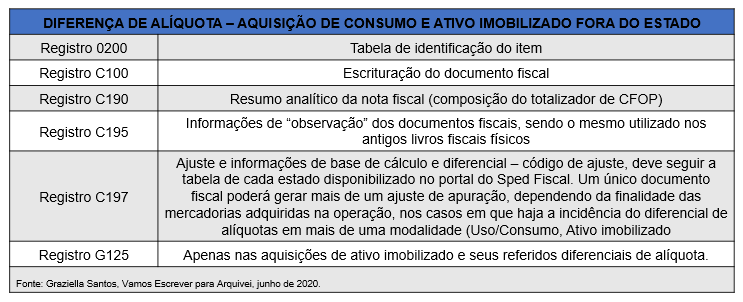

As operações fiscais sujeitas à incidência do ICMS, devido pelo diferencial de alíquotas nos termos do regulamento do ICMS, deverão ser declaradas na Escrituração Fiscal Digital (EFD – ICMS/IPI) detalhadamente por meio de ajustes de apuração. Estas também devem seguir as orientações previstas no manual do preenchimento do Sped Fiscal.

Essa nota fiscal eletrônica deverá ser lançada no Sped-Fiscal (estabelecimento comprador/destinatário) mediante o preenchimento dos registros do bloco C, constantes do Guia Prático da EFD-ICMS/IPI, seguindo esses registros:

Você poderá também encontrar a tabela de ajustes de casa estado do Escrituração Fiscal Digital (EFD), através do portal do Sped Fiscal.

Se você tiver dúvidas ou deseja fazer suas considerações, comente aqui ou envie diretamente para a autora: graziellasantos@vamosescrever.com.br .

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Qive para gestão financeira e fiscal do jeito certo: automatizada e estratégica.