PIS e COFINS – O Regime Não Cumulativo e as problemáticas em relação aos créditos

O PIS e a COFINS são uns dos tributos mais complexos de nosso sistema tributário.

Chegar a essa conclusão é algo óbvio quando nos deparamos com as inúmeras discussões judiciais surgidas em razão das restrições de créditos para quem apura essas contribuições sociais pelo Regime Não Cumulativo.

Diante desse impasse, este artigo discorre de forma mais minuciosa sobre algumas dessas complexidades, a fim de esclarecer pontos principais do tema.

1. A definição de tributos indiretos e a não cumulatividade

O PIS e a COFINS são considerados tributos indiretos por permitirem o repasse a terceiros da carga tributária dessas contribuições sociais incidentes nas atividades empresariais.

Dentro desse contexto, torna-se fundamental a possibilidade de creditamento pelo adquirente/tomador do valor das contribuições sociais incluídas no preço do vendedor/prestador.

Porém, o creditamento dos valores de PIS e de COFINS somente foi possível após a publicação das Leis n.º 10.637/2002 (PIS) e 10.833/2003 (COFINS), que instituíram a não cumulatividade e trouxeram um alento àqueles que sofriam com os efeitos nocivos da cumulatividade.

Para compreender melhor esses efeitos, confira o tópico a seguir.

2. Os efeitos nocivos da cumulatividade

Muito provavelmente, alguma vez você deve ter ouvido a expressão “efeito cascata”.

Esse fenômeno ocorre quando no preço de venda são incluídos os tributos incidentes nas aquisições de bens e serviços (tributo sobre tributo), visto que não é admitido ao adquirente/tomador a apropriação do crédito fiscal.

Nesse sentido, observe um exemplo da cumulatividade e seus efeitos quando os tributos outrora já cobrados, novamente são incluídos no preço:

Imagem 1: Efeitos da cumulatividade

Fonte: Wellington Santos, Vamos Escrever para Qive, fevereiro de 2022.

Conforme podemos constatar, quanto maior as etapas de venda ou produção, maior o custo do tributo e, consequentemente, o preço cobrado por um produto.

No exemplo acima, a majoração do preço é de quase 12%, situação que é desfavorável às pequenas empresas, que, com a prática de um preço majorado, são menos competitivas no mercado.

3. Regime Não Cumulativo

As legislações básicas para o estudo do Regime Não Cumulativo do PIS e da COFINS são as Leis n.º Leis n.º 10.637/2002 (PIS) e 10.833/2003 (COFINS).

A regra geral é que se o regime escolhido para o IRPJ e CSLL for o Lucro Real, caberá a apuração do PIS e da COFINS pelo Regime Não Cumulativo.

Todavia, há algumas exceções a essa regra. Há casos em que, ainda que optantes pelo Lucro Real, as empresas deverão apurar o PIS e a COFINS pelo Regime Cumulativo.

São exemplos de empresas optantes pelo Lucro Real, mas que devem permanecer no Regime Cumulativo:

- as empresas de arrendamento mercantil;

- as operadoras de planos de assistência à saúde;

- as receitas decorrentes de construção civil;

- as receitas decorrentes de serviços de hotelaria.

Atenção!

Por se tratar de um tema sensível, recomendamos a leitura do Art. 10 da Lei n.º 10.833/2003, que relaciona todas as hipóteses de permanência ao Regime Cumulativo do PIS e da COFINS.

Outro ponto de atenção às empresas é a necessidade de se conhecer quais são as regras fiscais de obrigatoriedade ao regime do Lucro Real, visto que esse poderá ocasionar a sujeição ao Regime Não Cumulativo.

Abaixo relacionamos algumas das hipóteses em que as empresas não poderão escolher outro regime de tributação, senão o Lucro Real:

- Receita total no ano-calendário anterior superior a R$ 78.000.000,00 ou R$ 6.500.000,00/mês quando inferior a 12 meses;

- Tipo de atividade: bancos comerciais, bancos de investimentos, bancos de desenvolvimento, agências de fomento, caixas econômicas, sociedades de crédito, financiamento e investimento, sociedades de crédito imobiliário, sociedades corretoras de títulos, valores mobiliários e câmbio, distribuidoras de títulos e valores mobiliários, empresas de arrendamento mercantil, cooperativas de crédito, empresas de seguros privados e de capitalização e entidades de previdência privada aberta.

Atenção!

Por se tratar de um tema sensível, recomendamos a leitura do Art. 14 da Lei n.º 9.718/1998 que traz todas as hipóteses de obrigatoriedade de apuração do Lucro Real.

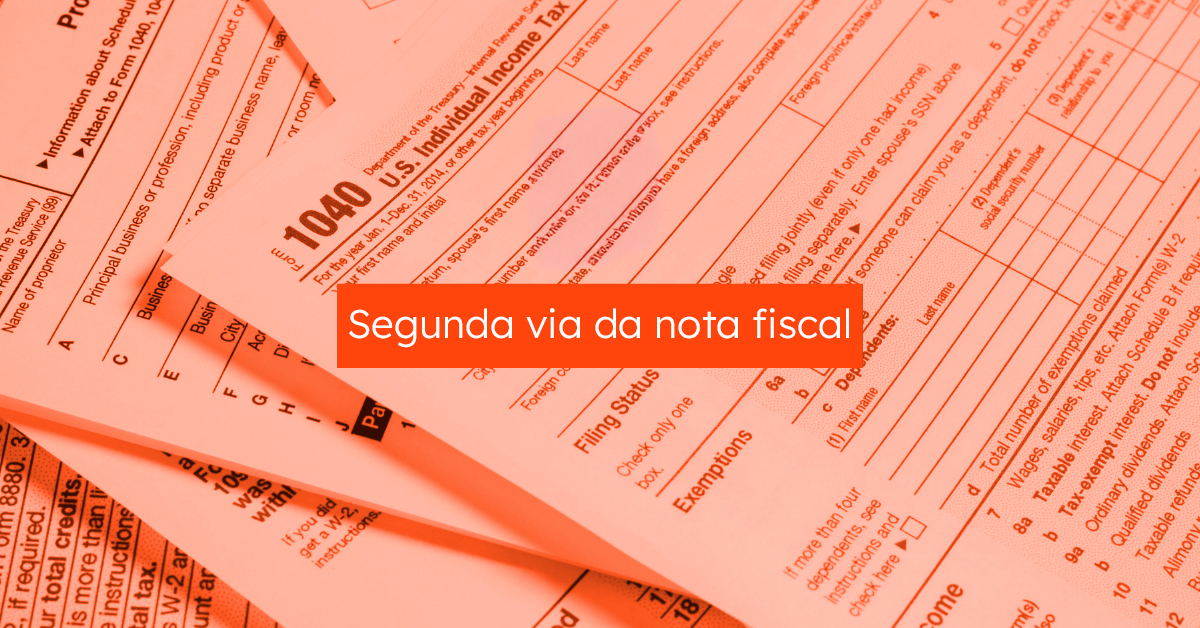

4. Diferenças entre o Regime Cumulativo e Não Cumulativo

A probabilidade de alternâncias entre o Regime Cumulativo e Não Cumulativo traz uma necessidade do conhecimento dos efeitos fiscais decorrentes de cada um desses regimes.

No quadro abaixo, apresentamos as diferenças entre os regimes referentes às seguintes informações: (i) alíquota, (ii) base de cálculo e (iii) crédito fiscal.

Imagem 2: Diferenças entre o Regime Cumulativo e Não Cumulativo

Fonte: Wellington Santos, Vamos Escrever para Qive, fevereiro de 2022.

4. Possibilidades de crédito no Regime Não Cumulativo - Restrições

De acordo com o que já abordamos, no Regime Não Cumulativo as empresas poderão se valer do crédito fiscal de PIS e de COFINS.

Esse creditamento será possível:

- nas aquisições de bens e serviços; e

- nos pagamentos de custos, despesas e encargos.

Não à toa, o tema relacionado ao crédito fiscal é o responsável por uma das maiores demandas judiciais em relação ao PIS e à COFINS, e é fácil entender o motivo pelo qual isso ocorre.

Lamentavelmente, as legislações que instituíram a não cumulatividade do PIS e da COFINS (Leis n.º 10.637/2002 e 10.833/2003) optaram por restringir o direito ao crédito apenas aos bens, serviços, custos, despesas e encargos expressamente relacionados nesses dispositivos legais.

Assim, ainda que faça sentido a apropriação do crédito dessas contribuições sociais, caso não esteja expressamente previsto na lei, a empresa não estará autorizada ao seu creditamento.

Como exemplo, citamos as despesas financeiras decorrentes de empréstimos e financiamentos. Apesar das Receitas Financeiras serem tributadas no Regime Não Cumulativo, não há na lei a possibilidade do crédito das despesas financeiras e, por mais que as empresas aleguem uma lógica que justificaria o creditamento (tributação das Receitas Financeiras), esse não será possível em virtude de não estar expressamente previsto na lei.

5. Os créditos mais relevantes e alguns pontos de atenção

Para fins de apropriação dos créditos de PIS e de COFINS, os profissionais responsáveis pela apuração dessas contribuições sociais devem se atentar às hipóteses em que não caberá tal crédito. Desse modo, é vedado o crédito:

(i) cujo bem, serviço, custo, despesa ou encargo não esteja expressamente previsto nos artigos 3º das Leis n.º 10.637/2002 e 10.833/2003;

(ii) cujo valor se refira à mão de obra paga à pessoa física;

(iii) cuja aquisição de bens ou serviços não esteja sujeita ao pagamento do PIS e da COFINS.

Observadas as regras gerais de vedação ao crédito acima dispostas, apresentaremos na sequência os créditos mais relevantes para as empresas e alguns cuidados que precisam ser tomados em relação a esses créditos.

5.1 Bens adquiridos para Revenda

De forma resumida, as empresas poderão se creditar dos bens adquiridos para revenda.

Mas atenção! Não fará jus ao crédito as mercadorias adquiridas que estiverem:

- sujeitas ao regime da Substituição Tributária; e

- sujeitas ao regime Monofásico.

5.2 Bens e serviços utilizados como Insumos

As empresas poderão se creditar dos bens e serviços utilizados como insumos.

É importante ressaltar que esse é o tipo de crédito que mais traz divergências de entendimentos entre a Receita Federal e as empresas, justamente por não haver na legislação a previsão do conceito do que seria considerado um insumo.

O Superior Tribunal de Justiça (STJ) ao julgar a problemática a respeito do que pode ser considerado como um insumo (REsp 1.221.170/PR), definiu que nesses casos o crédito dependerá da comprovação por cada uma das empresas se o bem ou o serviço são essenciais ou relevantes para a atividade produtiva.

5.2.1 Como determinar a essencialidade?

Para examinar se há ou não a essencialidade do bem ou do serviço, a empresa deve efetuar o “teste da subtração” que consiste no seguinte questionamento:

Caso o bem ou o serviço sejam retirados do processo produtivo, isso resultará na impossibilidade ou inutilidade da prestação do serviço ou da produção, ou mesmo na substancial perda da qualidade do produto ou do serviço?

Se a resposta for positiva, o bem e o serviço poderão ser considerados como essenciais, podendo, dessa forma, ser enquadrados como insumos.

5.2.2 Como determinar a relevância?

Ainda que o bem ou o serviço não sejam indispensáveis à produção ou à prestação do serviço, caso sejam exigidos no processo de produção, serão considerados como relevantes, podendo, dessa forma, ser enquadrados como insumos.

Isso poderá ocorrer em virtude das particularidades do negócio ou por uma imposição legal.

6. Uma problemática ainda longe de seu fim

Conforme vimos, uma das dificuldades na apuração do PIS e da COFINS é a subjetividade para determinar a apropriação dos créditos.

Os critérios de essencialidade ou relevância que enquadram os bens e serviços como insumos dependem de um conjunto de provas que demonstrem essas condições.

Isso significa que ainda que, de fato, seja um insumo, a falta de provas e elementos para a caracterização da essencialidade ou relevância, restringirão à empresa um direito legítimo ao crédito.

Além disso, a legislação do PIS e da COFINS traz em seus textos uma série de exceções e particularidades. O crédito é possível, mas sempre há ressalvas a serem observadas pelas empresas.

Não bastasse todo esse cenário, as empresas ainda aguardam por parte do Supremo Tribunal Federal (STF) uma solução a respeito das restrições de créditos impostas pelas Leis n.º 10.637/2002 e 10.833/2003.

Afinal, o fisco poderia ter indicado uma lista de quais os bens, serviços, custos, despesas ou encargos podem ser passíveis de créditos do PIS e da COFINS? A não cumulatividade não deveria considerar todo e qualquer dispêndio que tenha incidido o PIS e a COFINS?

Essa resposta depende da apreciação pelo STF do Recurso Extraordinário n.º 841.979/PE. A ação foi protocolada na Corte Suprema no dia 06 de outubro de 2014, mas até o momento se encontra pendente de julgamento.

Até lá as empresas não têm outra opção que não seja continuar se sujeitando a essa insegurança para a apropriação dos créditos, gerando um ambiente de incertezas que afastam os investimentos e prejudicam o desenvolvimento dos negócios.

Autor Vamos Escrever, é bacharel em Ciências Contábeis e pós-graduado em Gestão Tributária. Possui mais de 20 anos de experiência na área tributária e é sócio de uma empresa de Consultoria Tributária. É vocalista de um Ministério de Música e amante de filmes de suspense. 📩wellingtonsantos@vamosescrever.com.br

.webp)