Os débitos perante a Fazenda Pública são cobrados através da Execução Fiscal, disciplinada pela Lei 6.830 de 1980 (LEF). É através dela que a União, Estados, Distrito Federal, municípios e autarquias recebem os créditos tributários e não tributários dos quais são titulares.

Em outras palavras, a cobrança do crédito na esfera judicial se dá por meio da Execução Fiscal, pela qual se exige a satisfação do crédito constituído através da Certidão de Dívida Ativa (CDA), originalmente apurado em procedimento administrativo posterior que, por se tratar de um título executivo extrajudicial, goza de certeza, liquidez e exigibilidade.

A natureza jurídica da execução fiscal é de ação exacional, que é um dos tipos de ação judicial tributária que visa a cobrança de tributos.

Vale mencionar que embora a Execução Fiscal tenha regramento próprio, aplicam-se a ela subsidiariamente o Código Tributário Nacional (CTN) e o Código de Processo Civil (CPC).

Ainda que o assunto seja complexo e cheio de peculiaridades, neste artigo nos limitaremos a tratar sobre a prescrição, mais especificamente a prescrição intercorrente.

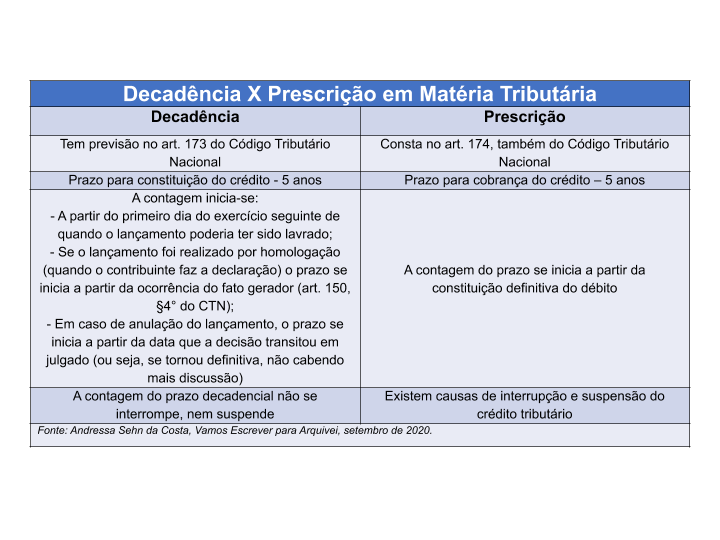

1. Diferença entre decadência e prescrição em matéria tributária

Inicialmente é importante diferenciar esses conceitos, que não raras vezes acabam por causar confusão.

De forma muito simples, a decadência se refere à perda do direito de constituir o crédito tributário, enquanto a prescrição extingue o direito à cobrança. Ambas tratam da ação do tempo sobre o direito. Abaixo detalhamos mais como funciona a diferença entre elas:

Ultrapassada a diferenciação entre os institutos, abordaremos adiante as causas de interrupção e suspensão prescricional.

2. Marcos prescricionais

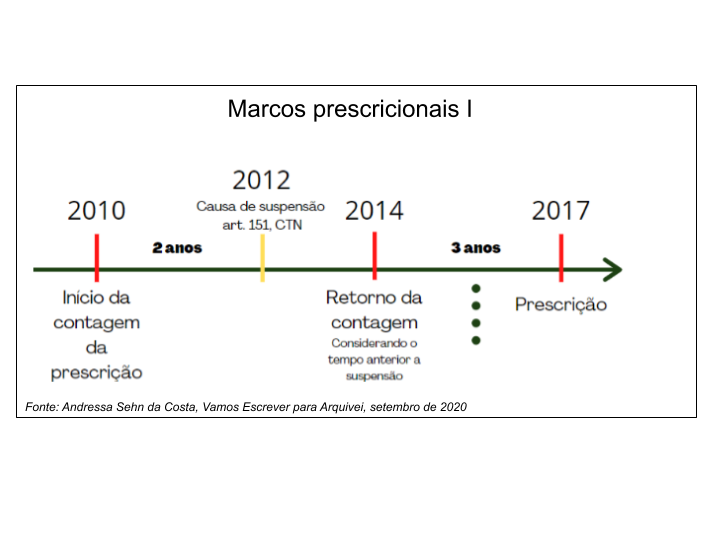

Como visto na tabela, durante a contagem do prazo prescricional pode haver situações ou circunstâncias que façam o prazo ser suspenso ou interrompido.

As causas suspensivas da prescrição estão estabelecidas no art. 151, do CTN, podendo citar como exemplo o parcelamento da dívida. Havendo a suspensão do prazo, quando retomado, computa-se o tempo que já passou.

A suspensão do prazo se dá em razão da suspensão da exigibilidade da cobrança, ou seja, quando o título não preenche os requisitos de certeza, liquidez e exigibilidade não pode ser cobrado.

Então, por exemplo: A fluência do prazo se dá em 2010. Em 2012, ocorre alguma causa prevista no art. 151, CTN, sendo que o prazo foi suspenso depois de passados dois anos. Cessada a causa, o prazo volta a fluir em 2014. Mas quando ocorrerá a prescrição?

A prescrição se dará em 2017, pois antes de suspender o prazo já tinham se passado 2 anos, tempo que é considerado quando o prazo volta a contar.

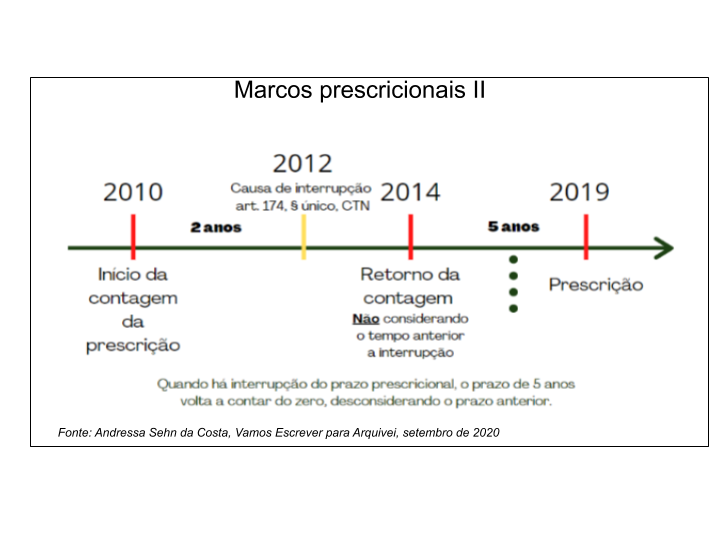

Já no caso da interrupção, a contagem do prazo prescricional é zerada, ou seja, quando ocorre alguma causa prevista no art. 174, § único do CTN, o prazo volta a contar do zero.

Diferente do exemplo anterior, havendo uma causa de interrupção, como o ingresso da execução fiscal com a citação do devedor, o prazo é zerado, ou seja, o fisco tem mais 5 anos para satisfazer sua dívida, buscando bens para penhora ou realizando constrições no patrimônio do executado.

3. Prescrição consumativa x Prescrição intercorrente

Existem basicamente dois tipos de prescrição: a prescrição consumativa ou genérica e a prescrição intercorrente. Ambas têm o mesmo prazo de 5 anos, porém características distintas.

A prescrição consumativa ocorre antes do ajuizamento da ação. Trata-se do prazo que o titular do direito tem para propor ação de cobrança. Em outras palavras, se a Fazenda não promover a Execução Fiscal antes de decorridos 5 anos da constituição do débito, perde a oportunidade de cobrar o contribuinte.

É necessário salientar que a prescrição tributária é matéria de ordem pública. Se o juiz verificar em qualquer momento o escoamento do prazo, ele pode agir automaticamente, o que se chama de ex officio, sem a provocação das partes (Súmula 409, STJ).

A prescrição intercorrente, por sua vez, ocorre durante o trâmite do processo depois de iniciada a Execução Fiscal. Assim, caso a Fazenda inicie os procedimentos judiciais para cobrança e não encontre o devedor, bens passíveis de penhora ou permaneça inerte, o transcurso de 5 anos leva a extinção do crédito tributário.

Essas situações estão elencadas no art. 40, e parágrafos da LEF, que prevê a possibilidade de suspensão do processo durante 1 ano, onde não correrá o prazo prescricional.

Entretanto, a redação do artigo causou uma das maiores controvérsias quanto a contagem dos prazos na Execução Fiscal. Quando começava exatamente a contar o prazo? O juiz deveria se pronunciar? A Fazenda Pública deveria requerer a suspensão? Quando se iniciava a contagem da prescrição intercorrente?

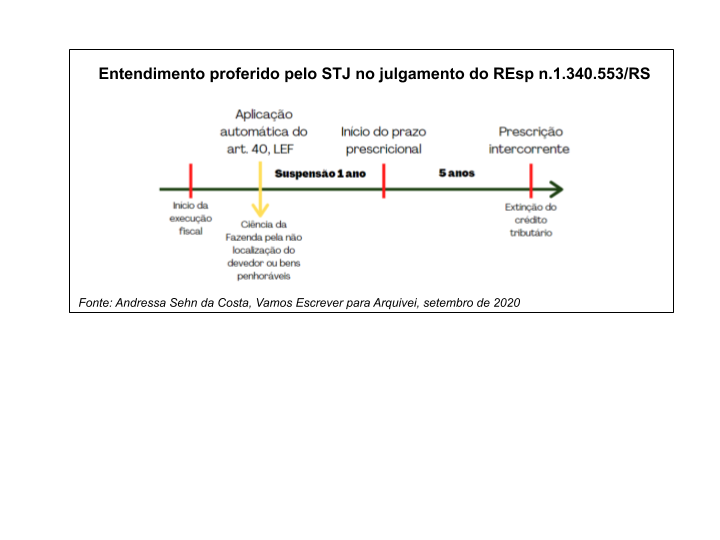

Em 2012, a discussão chegou ao Superior Tribunal de Justiça (STJ), que através da análise do Recurso Especial (REsp) 1.340.553/RS, proferiu uma decisão em 2018, da qual destacamos três pontos essenciais para o entendimento da matéria:

- Não havendo citação ou não encontrando bens do devedor, a suspensão prevista no art. 40 da LEF se inicia automaticamente, conforme Súmula 314, STJ. Ou seja, o que importa para aplicação da lei é que a Fazenda Pública tenha tomado conhecimento da não localização do executado ou da ausência de bens penhoráveis;

- Findo o 1 ano da suspensão, e o exequente permanecendo inerte, começará a contar o prazo prescricional intercorrente;

- Embora a prescrição possa ser decretada pelo juiz de ofício, no caso da prescrição intercorrente deve haver a prévia oitiva da Fazenda (art. 40, § 4° da LEF). A nulidade decorrente da ausência dessa intimação dependerá da demonstração de efetivo prejuízo por parte do fisco.

Podemos sintetizar a prescrição intercorrente e o entendimento do Tribunal através da linha do tempo abaixo:

Importante mencionar que a suspensão de 1 ano se refere ao prazo para que a Fazenda Pública realize as diligências necessárias para encontrar novo endereço do executado, ou bens passíveis de penhora. Assim, encerrada a suspensão e verificada a inércia ou inefetividade das buscas pelo exequente, o prazo intercorrente se iniciará.

Nesse sentido, o STJ se manifestou por diversas vezes, considerando que os “requerimentos para realização de diligências que se mostraram infrutíferas em localizar o devedor ou seus bens não têm o condão de suspender ou interromper o prazo de prescrição intercorrente” (Segunda Turma, rel. Min. Castro Meira, AgRg no Resp 1.208.833/MG, ago. 12).

Entretanto, caso a Fazenda demonstre que encontrou o devedor ou bens para penhora, ou qualquer outra causa que importe na confissão ou garantia do juízo (como o contribuinte ter aderido a parcelamento, por exemplo), o prazo prescricional intercorrente será novamente suspenso ou interrompido.

4. Considerações finais

A prescrição é uma matéria muito complexa, sobretudo para prescrição intercorrente. Nesse artigo citamos os principais marcos, causas e controvérsias. Entretanto, na prática, durante o trâmite processual, outras situações podem ocorrer, as quais não foram abordadas aqui, razão pela qual cada caso deve ser analisado em minúcias.

Contudo, podemos afirmar que o objetivo principal do instituto – prescrição – é evitar que os conflitos se tornem eternos, afrontando a paz e a segurança jurídica.

Não pode o fisco promover cobrança eterna em face dos contribuintes, nem vice e versa, de forma que é necessária a fixação de um prazo para o exercício do direito, sob pena de perpetuação das incertezas.

Se você tiver dúvidas, ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para a autora: andressasehn@vamosescrever.com.br .

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Qive para gestão financeira e fiscal do jeito certo: automatizada e estratégica.