A partir da publicação Portaria n. 14.402 da Procuradoria Geral da Fazenda Nacional (PGFN), muitos contribuintes ficaram com dúvidas em relação à formatação da transação excepcional dos débitos com a União. Então, nesse artigo buscaremos comentar essas dúvidas, com objetivo de ajudar você a entender a portaria. Entretanto, antes de abordarmos especificamente o que é e quais os benefícios da transação tributária, vale a pena contextualizar o momento, como também esclarecer o que é uma dívida ativa da União, bem como esclarecer o que é uma certidão de dívida ativa.

1. A transação excepcional

A transação na cobrança da dívida ativa decorre de uma série de providências que vêm sendo tomadas pelo governo, a fim de viabilizar a recuperação de créditos tributários. Ou seja, a União possui inúmeros valores a receber dos contribuintes, que geralmente são cobrados através da Execução Fiscal. Entretanto, pesquisas e números demonstram que promover a cobrança judicialmente através das execuções é custosa e ineficaz.

Nesse sentido, faz parte das medidas adotadas pelo governo, a publicação da Lei n. 13.998 em 2020 que oferece, tanto à União quanto às suas autarquias e fundações, a oportunidade de negociar com os contribuintes em determinadas situações.

A Lei decorreu da conversão da Medida Provisória n. 899, de 2019, conhecida como “MP do contribuinte legal”, que já oferecia aos contribuintes algumas possibilidades para reduzir ou findar seu passivo fiscal. Vale mencionar que a lei autorizou em caráter geral a negociação entre contribuintes e fazenda pública, cabendo a cada ente a regulamentação própria.

Diante desse cenário, somada à crise causada pela pandemia da COVID-19, e a consequente necessidade de obtenção de recursos para financiar o combate à transmissão e evolução da doença, então a PGFN, através da Portaria n. 14.402/20, disciplinou os procedimentos, requisitos e condições necessárias à realização da transação excepcional.

2. A Dívida Ativa

A expressão dívida ativa foi criada pela Lei n. 4.320/64, que explica o termo no art. 39: “dívida ativa Tributária é o crédito da Fazenda Pública (…), proveniente de obrigação legal relativa a tributos e respectivos adicionais e multas, e dívida ativa não tributária são os demais créditos da Fazenda Pública, tais como os provenientes de empréstimos compulsórios, contribuições estabelecidas em lei, multa de qualquer origem ou natureza (…)”.

Ainda podemos encontrar o significado de dívida ativa da União (DAU), no Código Tributário Nacional (CTN – Lei 5.172/96), em que o art. 201 dispõe: “constitui dívida ativa tributária a proveniente de crédito dessa natureza, regularmente inscrita na repartição administrativa competente, depois de esgotado o prazo fixado, para pagamento, pela lei ou por decisão final proferida em processo regular.”

A partir disso, podemos afirmar que a dívida ativa da União decorre do crédito que possui a fazenda pública, diante de um tributo vencido e não pago, que deverá ser apurado através de um procedimento administrativo prévio. Ou seja, quando o contribuinte deixa de efetuar o recolhimento, por exemplo, do imposto de renda pessoa jurídica (IRPJ), a autoridade competente e responsável terá o prazo de cinco anos para realizar a cobrança, que primeiramente se dará através do processo administrativo.

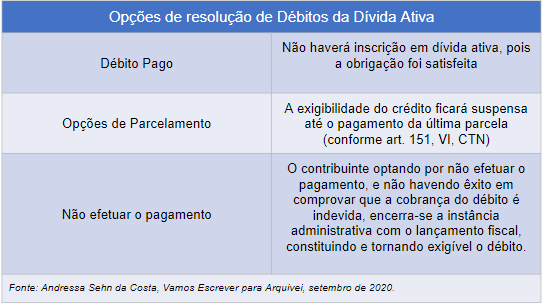

Nesse âmbito, o contribuinte poderá efetuar o pagamento integral, e optar pelo parcelamento ou apresentar defesa e discutir o débito conforme mostra a imagem abaixo:

Constituído o débito, a inscrição em dívida ativa da União caberá à PGFN, bem como, a emissão da certidão de dívida ativa (CDA). A CDA, por sua vez, deverá atender os requisitos estabelecidos pelo CTN, para que goze de certeza, liquidez e exigibilidade, e será o documento base para cobrança judicial através da Execução Fiscal (Lei n. 6.830/80). Faltando qualquer dos requisitos, a CDA poderá ser declarada nula.

Vale mencionar que, sendo o contribuinte inscrito em dívida ativa, não poderá emitir Certidão Negativa de Débitos (CND), o que é necessário em diversos casos, por exemplo, para participar de licitação. Além disso, o contribuinte será também incluído no Cadastro Informativo de Créditos não quitados do Setor Público Federal (CADIN), e correr o risco de ser protestado.

Agora passaremos a analisar com mais profundidade a modalidade de transação excepcional oferecida pela Portaria n. 14.402/20 – editada pela PGFN -, explicando o que é e quais os benefícios da transação tributária.

3. Portaria n. 14.402/20 – O que é e quais os benefícios da transação tributária?

Conforme a Portaria, e considerando o impacto da COVID-19, a transação excepcional foi uma medida encontrada para flexibilizar a cobrança dos créditos fazendários, sobretudo diante da pandemia, que demanda muitos gastos por parte do setor público.

Em outras palavras, a transação oferece, basicamente, uma nova modalidade de parcelamento e descontos para pagamento dos créditos, considerados como irrecuperáveis ou de difícil recuperação, que serão mensurados conforme a situação econômica do devedor e sua capacidade de pagamento.

Assim, a transação abrangerá os créditos que estão sendo cobrados na instância administrativa e judicial, incluindo os parcelamentos rescindidos anteriormente, desde que, atualizados, não ultrapassem R$ 150 milhões.

Destaca-se que os débitos que ultrapassam o montante mencionado (R$ 150 milhões) também poderão ser objeto de transação, entretanto, o procedimento deverá ser através de proposta individual, conforme a Portaria PGFN n. 9.917/20.

4. Benefício oferecido pela portaria n.14.402/20

O maior benefício oferecido pela Portaria n. 14.402/20 está estabelecido no art. 9º que prevê a possibilidade de parcelar a entrada, pagando as demais com redução do valor dos juros, multas e encargos legais, que podem chegar a 100%, de forma que, quanto menor o número de parcelas escolhidas, maior o desconto concedido.

Contudo, a Portaria limitou o valor mínimo de cada parcela: para pessoa física, empresário individual, microempresa ou empresa de pequeno porte será R$ 100,00, enquanto que para os demais contribuintes será de R$ 500,00.

Assim, para os empresários individuais, microempresas, empresas de pequeno porte, instituições de ensino, Santas Casas de Misericórdia, sociedades cooperativas e demais organizações da sociedade civil, a entrada deverá ser de 4% do total da dívida, que poderá ser parcelada em 12 meses (o que representará 0,334% mensal).

O restante poderá ser pago de 36 a 133 parcelas, contando com uma redução de 100% no que tange aos juros, multas e encargos legais, observadas as restrições de 70 a 30%, dependendo do valor do débito.

Para as demais pessoas jurídicas, a entrada funcionará da mesma maneira – 4% sobre o valor total da dívida, que também poderá ser parcelada em 12 meses (representando 0,334% por mês). O que muda nessa entrada é o limite de parcelas do saldo restante que será entre 36 a 72, e o percentual de redução das multas que terá como limite 50 a 35% do valor de cada crédito.

Além disso, há na Portaria a previsão destinada às pessoas físicas, ou demais pessoas jurídicas que estejam em processo de recuperação ou liquidação judicial, liquidação extrajudicial ou falência, além de prever as condições para pessoas jurídicas de direito público (art. 9º, III, IV e V da Portaria n. 14.402/20).

5. Como o contribuinte participa da portaria?

Para que o contribuinte possa participar, deverá manifestar interesse na proposta através do site Regularize, prestando as seguintes informações:

- Informações da empresa ou pessoais;

- Se pessoa física, CNPJ/CPF;

- Endereço;

- Entre outros.

O período de interesse é de 01 de julho a 29 de dezembro de 2020, podendo nesse período apontar todas as dívidas que pretende incluir.

Depois de atendida as disposições, o contribuinte terá conhecimento da avaliação feita pela PGFN quanto ao grau de recuperabilidade e de sua capacidade de pagamento, momento no qual será disponibilizado as opções de parcelamento e realizada adesão à proposta.

A adesão só será efetivada a partir do pagamento integral da entrada. Caso não sejam adimplidas, haverá a rescisão da transação. Também implicará na rescisão: o não pagamento de três parcelas, sejam alternadas ou seguidas, a constatação da PGFN de fraude (como esvaziamento patrimonial) e a decretação de falência/extinção da empresa. Além disso, a rescisão implica na retomada da cobrança integral das dívidas.

É importante mencionar que a Portaria vedou a transação em relação a débitos de Fundo de Garantia por Tempo de Serviço (FGTS), Simples Nacional (SN) e multas criminais.

Para o contribuinte que tiver interesse em reduzir o passivo fiscal da empresa, ou até mesmo a pessoa física, a transação disciplinada pela Portaria n. 14.402 é uma alternativa a ser considerada. Entretanto, deverá ser analisado os prós e contras, tendo em vista que há outras modalidades de parcelamento disponíveis, a exemplo da Portaria do Ministério da Econômica n. 247/20 ou Portaria PGFN n. 9.924/20.

Por fim, ressaltamos que a assessoria ou acompanhamento de um profissional especializado na área é sempre a melhor alternativa para que a empresa faça a escolha correta.

Se você tiver dúvidas ou deseja fazer suas considerações, comente abaixo ou escreva diretamente para a autora: andressasehn@vamosescrever.com.br .

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Qive para gestão financeira e fiscal do jeito certo: automatizada e estratégica.