Os contribuintes do Brasil que recebem R$30.000,00 ou mais durante transações em espécie estão realizando a DME, muitas vezes, com erros.

E as principais falhas na Declaração referem-se à falta de alguma informação, como nome completo da empresa ou pessoa física que realizou o pagamento, o número do documento (CPF ou CNPJ) ou detalhamento da transação.

Por isso é importante, no momento em que estiver realizando a venda ou qualquer outra transação em que se vá receber o valor relacionado às regras da DME, já se atentar às informações que deverão constar na obrigação e solicitar ao seu parceiro comercial.

Também é necessário se atentar à diferença entre o VALOR DA OPERAÇÃO e VALOR LIQUIDADO EM ESPÉCIE. Eles podem ser diferentes.

Por exemplo, se sua empresa faz a venda de uma máquina no valor de R$50.000,00 (cinquenta mil reais) e recebe R$30.000,00 em espécie e R$20.000,00 por transferência bancária, você deve preencher o valor total no campo valor da operação e R$30.000,00 no campo valor liquidado em espécie.

Esse preenchimento correto informará à Receita Federal que o valor em espécie no caixa da empresa é R$30.000,00, independente do valor total da venda da máquina.

Erros mais cometidos na DME

Houve registros de empresas que realizaram a Declaração de Operações Liquidadas com Moeda em Espécie – DME de transferências bancárias, o que não é necessário.

Outras empresas fizeram a DME referentes à transações em que ela pagou fornecedores. Nesses casos também não seria necessária a declaração.

Então, quem deve realizar a DME são pessoas físicas ou jurídicas que receberam valores em espécie no valor de R$30.000,00 ou mais.

Uma dúvida muito corriqueira entre os comerciantes é:

Faço muitas vendas de valores baixos e diversos, mas no total eles ultrapassam R$30.000,00 por mês. Devo relacionar na DME esses recebimentos e cada cliente de minha loja?

Lojistas estão com essa preocupação, porém, a DME deve ser feita por transação. Ou seja, esse comerciante só deve realizar a declaração se receber esse valor total referente à uma única venda para o cliente.

Como retificar a DME

Esses e demais erros, inexatidões ou omissões constatados depois da entrega da DME podem ser corrigidos ou supridas, conforme o caso, mediante apresentação de DME retificadora.

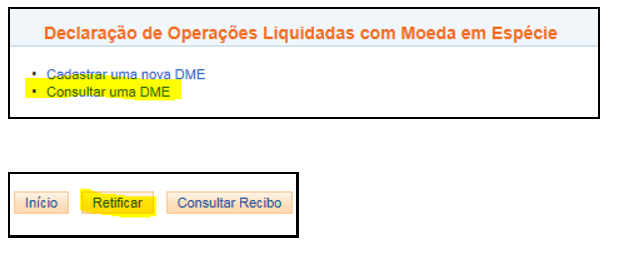

Para isso, basta entrar novamente no ambiente e-CAC no site da Receita Federal e seguir os mesmos procedimentos para selecionar a aba “DME”.

Na tela aparecerá a opção “Consultar uma DME” e é só selecionar a opção “Retificar”.

Conforme o texto do Manual da DME, a retificação deve conter as informações prestadas na DME retificada e as inclusões, exclusões ou alterações necessárias, e terá a mesma natureza desta.

Como não errar na DME

O objetivo do Governo e da Receita Federal ao criar a DME foi ter controle do dinheiro em espécie que circula entre empresas e pessoas físicas no território nacional.

Está gostando do conteúdo do artigo? Assine nossa Newsletter!

Então, partindo dessa informação, conclui-se que a melhor forma de não errar na declaração e assim, evitar retificações ou multas por sua apresentação fora do prazo ou com incorreções ou omissões é preencher com o máximo de informações exatas e completas.

Uma sugestão: Preencha a DME no mesmo dia em que a transação com valores em espécie acima de R$30.000,00 é efetuada.

Isso evita esquecimentos futuros e é muito mais fácil detalhar as informações. Também é mais fácil encontrar as informações das pessoas ou empresas que realizaram o pagamento.

Prazo para entrega da DME

O texto da INSTRUÇÃO NORMATIVA RFB Nº 1761, DE 20 DE NOVEMBRO DE 2017 diz:

Art. 5º A DME deverá ser enviada à RFB até as 23h59min59s (vinte e três horas, cinquenta e nove minutos e cinquenta e nove segundos), horário de Brasília, do último dia útil do mês subsequente ao mês de recebimento dos valores em espécie.

Portanto, é aconselhável não colher as informações no último momento para realizar a declaração.

Multas

I – pela apresentação extemporânea:

- a) R$ 500,00 (quinhentos reais) por mês ou fração se o declarante for pessoa jurídica em início de atividade, imune ou isenta, optante pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional) instituído pela Lei Complementar nº 123, de 14 de dezembro de 2006, ou que na última declaração apresentada tenha apurado o Imposto sobre a Renda com base no lucro presumido;

- b) R$ 1.500,00 (mil e quinhentos reais) por mês ou fração se o declarante for pessoa jurídica não incluída na alínea “a”; e

- c) R$ 100,00 (cem reais) por mês ou fração se pessoa física; e

II – pela não apresentação ou apresentação com informações inexatas ou incompletas ou com omissão de informações:

- a) 3% (três por cento) do valor da operação a que se refere a informação omitida, inexata ou incompleta, não inferior a R$ 100,00 (cem reais), se o declarante for pessoa jurídica; ou

- b) 1,5% (um inteiro e cinco décimos por cento) do valor da operação a que se refere a informação omitida, inexata ou incompleta, se o declarante for pessoa física.

- 1º A multa prevista na alínea “a” do inciso II do caput será reduzida em 70% (setenta por cento) se o declarante for pessoa jurídica optante pelo Simples Nacional.

- 2º A multa prevista na alínea “b” do inciso I do caput será aplicada também, em caso de apresentação da DME fora do prazo previsto no art. 5º, à pessoa jurídica que na última declaração tenha utilizado mais de uma forma de apuração do lucro ou tenha realizado evento de reorganização societária.

- 3º A multa prevista no inciso I do caput será reduzida à metade quando a obrigação acessória for cumprida antes de qualquer procedimento de ofício.

Art. 10. Sem prejuízo da aplicação das multas previstas nas alíneas “a” e “b” do inciso II do art. 9º, na hipótese de não apresentação da DME ou de sua apresentação com incorreções ou omissões, poderá ser formalizada comunicação ao Ministério Público Federal, quando houver indícios da ocorrência dos crimes previstos no disposto no art. 1º da Lei nº 9.613, de 3 de março de 1998.

Conclusão

Para empresas terem um maior controle dos valores recebidos e não se perder em meio a tantas obrigações acessórias e tributos, é aconselhável adotar uma solução que faça a gestão de documentos fiscais.

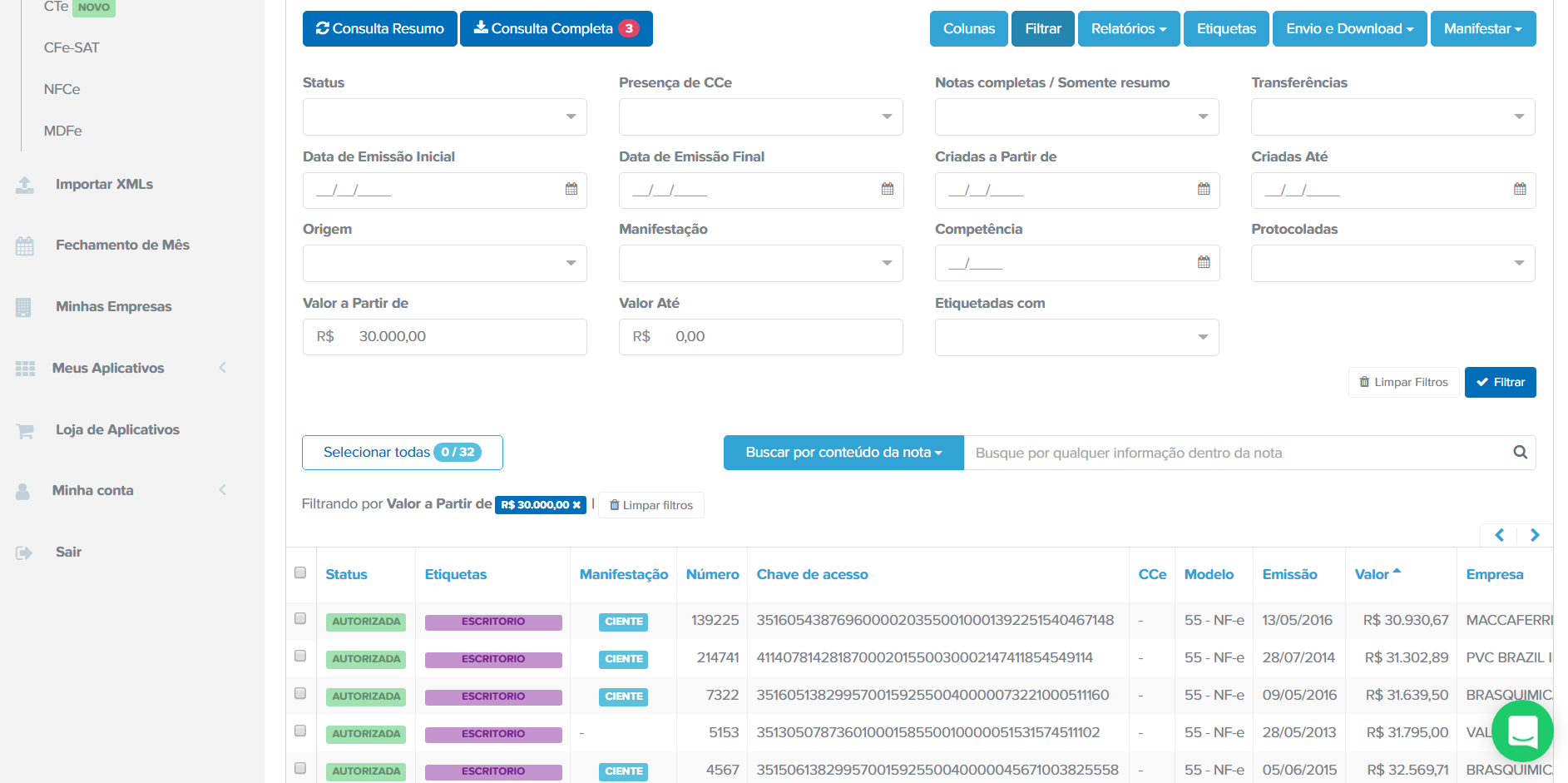

O Qive vai além dos dados que estão presentes na DANFe e consegue filtrar NFes por 100% dos dados presentes no XML da Nota. Isso incluí o valor da Nota e o campo que indica a forma de pagamento.

Sem se preocupar em ter que preencher planilhas, consultar NFes na mão ou ter que correr atrás do fornecedores ou do responsável pela compra/venda para descobrir como o pagamento foi realizado.

Assim:

Veja também

Otimize rotinas, reduza custos e evite multas

Tudo o que você precisa na Qive para gestão financeira e fiscal do jeito certo: automatizada e estratégica.